استراتژی هارمونیک فارکس چیست؟! – اندیکاتورهای استراتژی Harmonic

استراتژی هارمونیک (Harmonic Pattern) در تحلیل تکنیکال برای پیدا کردن سیگنال فارکس، نوعی [الگوی نموداری] است که برای پیشبینی حرکات آتی قیمت ها بر اساس «روابط ریاضی» و «نسبت های فیبوناچی» استفاده میشوند.

الگوهای هارمونیک در استراتژی های فارکس و ارز دیجیتال، برای تریدهای «کوتاه مدت» و در بازار «بورس ایران»، برای خرید سهم های ارزنده و سودآور برای بازارهای زمانی «میان مدت»؛ کاربرد دارد.

ایده ی الگوهای هارمونیک، برای اولین بار توسط گارتلی در سال 1932 معرفی شد. او بر این باور استوار بود که بازارهای مالی «رفتارهای تکراری» و «هماهنگیهای قیمتی» را نشان میدهند که، میتوانند به شکل الگوهای قابل شناسایی ظاهر شوند!

نسبت های هارمونیک و معکوس آن ها

| 1/x | x |

| 4.236 | 0.236 |

| 2.618 | 0.382 |

| 2.0 | 0.50 |

| 1.618 | 0.618 |

| 1.414 | 0.707 |

| 1.272 | 0.786 |

| 1.127 | 0.886 |

| 1.0 | 1.0 |

آشنایی با انواع الگوهای استراتژی هارمونیک!

الگوهای هارمونیک مانند «گارتلی، خفاش و خرچنگ»؛ نمونه هایی از الگوهایی هستند که به طور گسترده توسط معامله گران حرفه ای، مورد استفاده قرار میگیرند. هر یک از این الگوها، ویژگی ها و نسبت های خاص خود را دارند که برای شناسایی فرصت های معاملاتی در بازارهای مختلف به کار برده میشوند.

در ادامه به معرفی انواع الگوی هارمونیک، میپردازیم.

- الگوی AB=CD

- الگوی گارتلی (Gartley)

- الگوی خفاش (Bat)

- الگوی پروانه (Butterfly)

- الگوی خرچنگ (Crab)

- الگوی کوسه (Shark)

الگوی AB=CD

این الگوی ساده و کاربردی، اولین قدم برای فهمیدن الگوهای هارمونیک است. الگوی AB=CD شامل دو قسمت مساوی AB و CD است که توسط یک موج اصلاحی BC به هم متصل شدهاند. این الگو، میتواند در هر دو حالت «صعودی» و «نزولی» ظاهر شود و «نقاط احتمالی برگشت» قیمت را پیشبینی میکند.

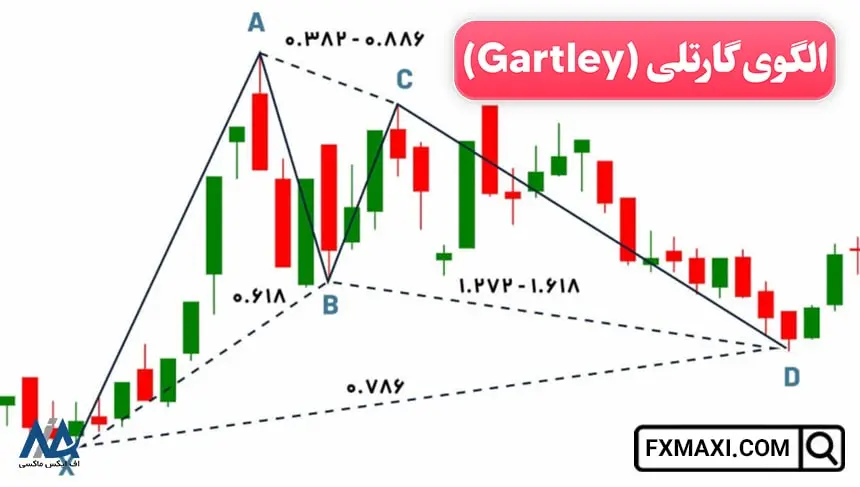

الگوی گارتلی (Gartley)

الگوی گارتلی و به طور کلی الگوهای هارمونیک که به شکل حرف M در «حالت صعودی» و W در «حالت نزولی» است، یکی از معروف ترین الگوهای هارمونیک است.

این الگو، بر اساس نسبت های فیبوناچی خاصی تشکیل میشود که مهم ترین آنها نقطه B است؛ که باید حدود 0.618 از موج XA را پوشش دهد و نقطه D که محل ایدهآل برای ورود به معامله است.

الگوی خفاش (Bat)

الگوی خفاش، با نسبت های فیبوناچی متفاوتی نسبت به گارتلی شکل میگیرد، به ویژه در موج CD که تا 0.886 از موج XA ادامه پیدا میکند. این الگو، در هر دو حالت صعودی و نزولی میتواند ظاهر شود و نقطه D آن، محل خوبی برای اقدام معاملاتی است.

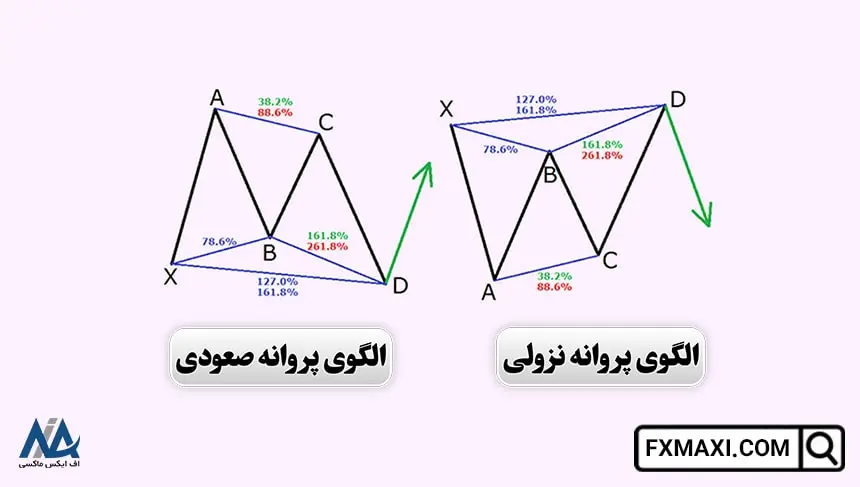

الگوی پروانه (Butterfly)

الگوی پروانه، با موج CD بسیار طولانی تر که میتواند تا 1.27 یا حتی 1.618 از موج XA باشد، شناخته میشود. این الگو نیز دارای دو حالت صعودی و نزولی است و به دلیل بازگشت های قیمتی شدیدی که ایجاد میکند، بسیار محبوب است.

الگوی خرچنگ (Crab)

الگوی خرچنگ، به دلیل داشتن بالاترین نسبت فیبوناچی در موج CD؛ که میتواند تا 1.618 یا حتی 2.618 از XA باشد، بسیار دقیق است. این الگو نشاندهنده فرصت های بازگشت قیمت با دقت بالایی است.

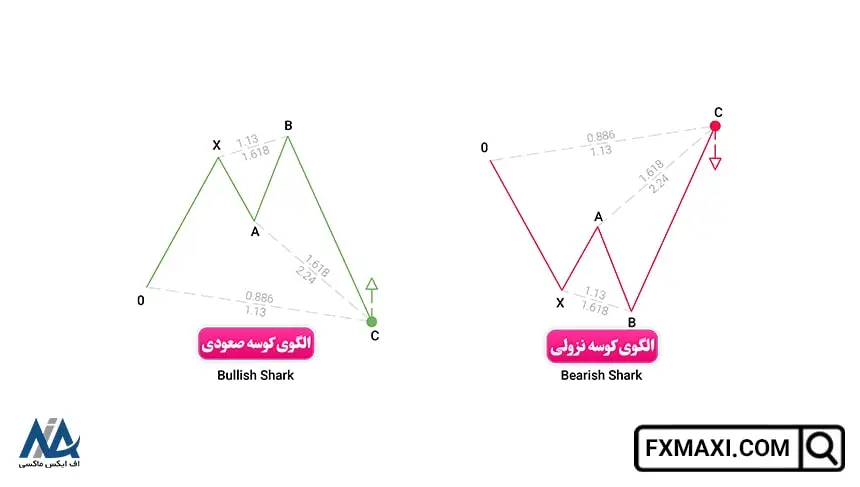

الگوی کوسه (Shark)

الگوی کوسه، با نسبت های فیبوناچی 1.13 برای موج OX و 0.886 برای موج XA مشخص میشود. نقطه D این الگو معمولا در نسبت فیبوناچی 1.618 از موج OX قرار میگیرد که نقطه ای برای احتمال بازگشت قیمت است.

الگوی کوسه میتواند به عنوان معکوس کننده روند قوی؛ در نظر گرفته شود و اغلب پیش از رسیدن به نقطهی بازگشت، حرکت های قیمتی شدیدی را نشان میدهد.

آموزش استفاده از استراتژی الگوهای هارمونیک

استفاده از استراتژی معاملاتی الگوهای هارمونیک در معاملات بازارهای مالی، یک رویکرد بسیار موثر است که به معاملهگران کمک میکند تا با استفاده از نسبت های فیبوناچی، نقاط برگشتی احتمالی قیمت ها را شناسایی و از آنها به نفع خود استفاده نمایند. در اینجا به آموزش گام به گام استفاده از استراتژی معاملاتی الگوهای هارمونیک میپردازیم.

گام #1: شناسایی و تشخیص الگو

- تشخیص اولیه الگو: شروع به شناسایی الگو از ابتدای تشکیل آن با نظر به حرکت اولیه (XA) و میزان اصلاح قیمت برای تشکیل نقطه B. این مرحله مستلزم دقت بالا و تجربه در تشخیص الگوهای هارمونیک است.

- تعیین نوع الگو: با توجه به نسبت های فیبوناچی حاکم بر موج ها، نوع الگو (مثل خفاش، گارتلی، پروانه و غیره) شناسایی میشود.

گام #2: تعیین استراتژی معاملاتی

- استراتژی پیش از تکمیل الگو: برخی معاملهگران، ترجیح میدهند در موج آخر الگو (CD) وارد معامله شوند. زمانی که نقطه C تشکیل شده و انتظار میرود قیمت به سمت D؛ حرکت کند.

- استراتژی پس از تکمیل الگو: دیگران منتظر میمانند تا الگو به طور کامل تشکیل شود و پس از «شناسایی نقطه D » و «تایید بازگشت قیمت»، وارد معامله میشوند.

گام #3: مشخص کردن نقاط ورود و خروج

- تعیین نقطه ورود: بر اساس استراتژی انتخابی، نقطه ورود میتواند پس از «شکسته شدن خط روند» بین X و B در استراتژی اول یا پس از تشکیل کامل الگو و بازگشت قیمت از نقطه D در استراتژی دوم باشد.

- تعیین نقاط خروج و حد ضرر: اهداف قیمتی، معمولا بر اساس نسبت های اصلاحی فیبوناچی موج CD تعیین میشوند. حد ضرر نیز، بر اساس ساختار الگو و به منظور حداقل کردن زیان در نظر گرفته میشود.

الگوهای هارمونیک چه کاربردی در تحلیل تکنیکال دارند؟!

الگوهای هارمونیک در تحلیل تکنیکال، یکی از ابزارهای قدرتمند برای شناسایی فرصت های معاملاتی در بازارهای مالی به شمار میروند.

این الگوها، که بر اساس «نسبت های فیبوناچی» و «تکرار شوندگی» طبیعی قیمت ها در بازار ساخته شدهاند، به معاملهگران این امکان را میدهند که با دقت بالایی حرکات بعدی قیمت ها را، پیشبینی کنند.

این الگوها، از آن جایی که تکرار شوندگی های قیمت را در قالب های «ریاضیات دقیق» و «قابل پیش بینی» نشان میدهند، امکان تحلیل بازار را فراتر از رویکردهای سنتی و اغلب ذهنی برای تحلیل گران؛ فراهم میآورند.

الگوهای هارمونیک، به معامله گران این امکان را میدهند که با یک دید کلی تر به بازار نگاه کنند و فرصت های معاملاتی را در چارچوبی وسیع تر و با درک عمیق تری از رفتار بازار شناسایی کنند.

این الگوها، نه تنها به عنوان یک ابزار برای پیش بینی حرکات قیمتی کاربرد دارند، بلکه به عنوان یک روش برای «مدیریت ریسک» و «افزایش بهره وری» از سرمایهگذاری ها نیز مورد استفاده قرار میگیرند.

استراتژی الگوهای هارمونیک با کدام اندیکاتورها و ابزارهای تحلیل ترکیب می شود؟!

ترکیب استراتژی معاملاتی الگوهای هارمونیک با سایر اندیکاتورها و ابزارهای تحلیل تکنیکال، یک روش قدرتمند برای افزایش دقت و کارایی استراتژیهای معاملاتی در بازارهای مالی است.

الگوهای هارمونیک، به خودی خود ابزارهای بسیار قدرتمندی برای پیشبینی نقاط برگشتی قیمت هستند، اما وقتی با دیگر ابزارهای تحلیل تکنیکال ترکیب میشوند، میتوانند به معاملهگران کمک کنند تا با دقت بیشتری «فرصتهای معاملاتی» را شناسایی کرده و «ریسک های معاملاتی» خود را کاهش دهند.

ترکیب الگوهای هارمونیک با اندیکاتورهای روند

- اندیکاتور میانگین متحرک (Moving Averages): میانگین های متحرک، میتوانند برای «تایید روند» عمومی بازار و «تقویت اعتبار» الگوهای هارمونیک استفاده شوند.

- اندیکاتور ADX (Average Directional Index): این اندیکاتور، میتواند قدرت روند فعلی بازار را نشان دهد. استفاده از ADX در کنار الگوهای هارمونیک، میتواند به معاملهگران کمک کند تا تصمیمگیری دقیق تری در مورد ورود به معاملات داشته باشند.

ترکیب الگوهای هارمونیک با اسیلاتورها

- اندیکاتور RSI (Relative Strength Index): واگرایی ها در RSI، میتوانند نشاندهنده پایان یک حرکت قیمتی و احتمال وقوع یک بازگشت باشند. ترکیب واگرایی ها در RSI، با الگوهای هارمونیک میتواند فرصتهای بسیار خوبی برای معامله فراهم کند.

- اندیکاتور MACD (Moving Average Convergence Divergence): همانند RSI، واگرایی ها در MACD نیز، میتوانند به عنوان تاییدی برای پیشبینی های انجام شده توسط الگوهای هارمونیک عمل کنند و به معاملهگران اطمینان بیشتری برای ورود به یک معامله بدهند.

ترکیب الگوهای هارمونیک با ابزارهای تحلیل تکنیکال

- سطوح فیبوناچی (Retracement و Extension): این سطوح، نه تنها برای شناسایی الگوهای هارمونیک استفاده میشوند، بلکه میتوانند به عنوان نقاط «ورود و خروج مستقل» و «حد ضرر» یا «هدف قیمتی» نیز عمل کنند.

- خطوط روند و کانال ها: ترکیب الگوهای هارمونیک با خطوط روند و کانال های قیمتی، میتواند به تشخیص بهتر «نقاط برگشتی» کمک کند و به معاملهگران اجازه میدهد تا با دید وسیع تری به تحلیل بازار بپردازند.

ترکیب الگوهای هارمونیک با تئوری امواج الیوت

- استفاده از الگوهای هارمونیک در کنار تئوری «امواج الیوت»، میتواند به معامله گران کمک کند تا با دقت بیشتری نقاط برگشتی بازار را تشخیص دهند.

- الگوهای هارمونیک، میتوانند نقاط اتمام امواج الیوت را تایید کنند و به معاملهگران این امکان را میدهند تا موقعیت های معاملاتی مطلوب تری را شناسایی نمایند.

سوالات متداول

❓الگوهای هارمونیک، چگونه در تشخیص نقاط ورود و خروج به بازار کمک میکنند؟

الگوهای هارمونیک، با استفاده از نسبت های دقیق فیبوناچی، نقاط بالقوه برگشت قیمت را شناسایی میکنند. این الگوها به معاملهگران این امکان را میدهند که با تجزیه و تحلیل حرکات قیمتی گذشته و حال، پیشبینی هایی از حرکات آتی قیمت ارائه دهند.

تعیین نقاط ورود و خروج مبتنی بر این پیشبینی ها، میتواند به معامله گران کمک کند تا معاملاتی با احتمال بالای موفقیت انجام دهند.

❓چرا نیاز به ترکیب الگوهای هارمونیک با سایر ابزارهای تحلیل تکنیکال است؟

با وجود اینکه الگوهای هارمونیک به تنهایی ابزارهای قدرتمندی هستند، ترکیب آنها با سایر ابزارهای تحلیل تکنیکال، میتواند به افزایش «دقت پیش بینی ها» و کاهش «ریسک های معاملاتی» کمک کند.

اندیکاتورهای روند، اسیلاتورها، سطوح فیبوناچی و خطوط روند، همگی میتوانند تاییدی بر تصمیمات گرفته شده بر اساس الگوهای هارمونیک باشند و به معاملهگران اطمینان بیشتری برای ورود یا خروج از معامله بدهند.

❓آیا الگوهای هارمونیک در همه بازارهای مالی کاربرد دارند؟

بله، الگوهای هارمونیک به دلیل ماهیت ریاضی و استفاده از نسبت های فیبوناچی، در همه بازارهای مالی کاربرد دارند. این الگوها در بازارهایی مانند «فارکس»، «سهام»، «کالاها» و حتی «ارزهای دیجیتال» میتوانند برای شناسایی فرصتهای معاملاتی استفاده شوند.

با این حال، موفقیت در استفاده از این الگوها، به تجربه، دانش و توانایی معاملهگر در تشخیص و تحلیل الگوها بستگی دارد.

❓الگوهای هارمونیک چگونه شکل میگیرند؟

الگوهای هارمونیک، با تلفیق «اشکال هندسی» و «اعداد فیبوناچی» شکل گرفتهاند. اعداد فیبوناچی به عنوان پایه و اساس این الگوها به شمار میآیند و شناسایی الگوهای هارمونیک، در مقایسه با الگوهای کلاسیک، به تمرین بیشتری احتیاج دارد.