اندیکاتور حد ضرر چیست؟ – تعیین حد ضرر در معاملات با اندیکاتور!

اندیکاتور حد ضرر، ابزارهای ضروری برای معامله گران و سرمایه گذاران هستند؛ تا از سرمایه گذاری های خود در برابر ریسک، محافظت کنند. این اندیکاتور فارکس، با تعیین سطوح توقف ضرر، تریدرها را قادر می سازند، تا زیان های خود را محدود کرده و از سود های بالقوه، بهره مند شوند.

استفاده از اندیکاتورهای حد ضرر، به معامله گران کمک می کند، تا ریسک خود را با استفاده از آن در استراتژی های فارکس و ارز دیجیتال، مدیریت کرده و از سرمایه شان در برابر ضررهای بزرگ، محافظت کنند.

منظور از اندیکاتور حد ضرر چیست؟!

اندیکاتور حد ضرر، یک ابزار تحلیل تکنیکال است؛ که به معامله گران کمک می کند، تا سطوح خروج از معاملات را تعیین کنند. هدف از استفاده از این اندیکاتورها، محدود کردن زیان های احتمالی و حفظ سرمایه، در برابر روندهای نامطلوب بازار است.

اندیکاتورهای حد ضرر، با استفاده از الگوریتم های مختلف، سطوح قیمتی را محاسبه می کنند؛ که در صورت رسیدن قیمت به آن سطوح، تریدر باید از معامله خارج شود.

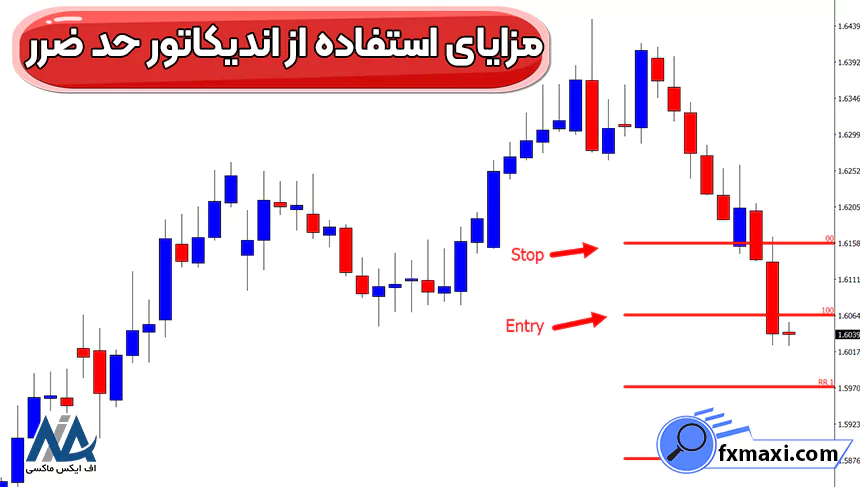

مزایای استفاده از اندیکاتور حد ضرر

| تعیین استاپ لاس عینی | مدیریت ریسک |

| تطابق با تغییرات | بالابردن سود |

| تنظیم بر اساس استراتژی ترید |

- تعیین سطوح توقف ضرر عینی و قابل اندازه گیری: اندیکاتورهای حد ضرر، به جای تصمیم گیری بر اساس احساسات یا حدس و گمان، سطوح توقف ضرر را، به صورت عددی و براساس فرمول های ریاضی، تعیین می کنند.

- کمک به معامله گران در مدیریت ریسک و محدود کردن زیان های بالقوه: استفاده از اندیکاتورهای حد ضرر، معامله گران را قادر می سازد، تا حداکثر زیان قابل قبول را از پیش تعیین کنند و از این طریق، از زیان های بزرگ، که می تواند سرمایه آن ها را از بین ببرد، جلوگیری کنند.

- انعطاف پذیری در برابر تغییرات شرایط بازار: برخی از اندیکاتورهای حد ضرر، مانند اندیکاتور ATR یا اندیکاتور SuperTrend، سطوح توقف ضرر را، براساس نوسانات و شرایط بازار، تنظیم می کنند.

- امکان قفل کردن سود ها هنگامی که بازار به نفع معامله گر حرکت می کند: اندیکاتورهایی مانند Trailing Stop Loss، سطوح توقف ضرر را، به گونه ای تنظیم می کنند، که هنگامی که بازار به نفع تریدر حرکت می کند، سود ها قفل شده و معامله گر می تواند، از پتانسیل رشد بیشتر، بهره مند شود.

- قابلیت سفارشی سازی براساس سبک معامله گری و میزان تحمل ریسک: معامله گران می توانند، با تغییر پارامترهای اندیکاتورهای حد ضرر، سطوح توقف ضرر را، براساس سبک معامله گری و میزان تحمل ریسک خود، سفارشی کنند.

فرمول محاسبه اندیکاتور حد ضرر چیست؟!

اندیکاتورهای حد ضرر، دارای فرمول های مختلفی، برای محاسبه سطوح توقف هستند. برخی از آن ها، بر اساس میانگین متحرک، برخی بر مبنای نوسان پذیری بازار (مانند ATR) و برخی دیگر از ترکیبی از این مفاهیم، استفاده می کنند.

فرمول دقیق برای هر اندیکاتور، متفاوت است و معمولا توسط سازنده اندیکاتور تعریف می شود. به طور کلی، اکثر فرمول ها شامل پارامترهایی مانند قیمت، نوسان بازار، میانگین متحرک و ضرایب تنظیمی هستند؛ که برای سفارشی سازی سطوح توقف استفاده می شوند.

تعیین حد ضرر با استفاده از اندیکاتور ATR چگونه انجام می شود؟!

تعیین حد ضرر با استفاده از اندیکاتور ATR (Average True Range) یکی از روش های کارآمد، برای مدیریت ریسک در معاملات است. این اندیکاتور، بر اساس نوسان پذیری بازار، عمل می کند و سطوح توقف ضرر را، به صورت پویا و متناسب با شرایط بازار، تنظیم می کند.

برای استفاده از اندیکاتور ATR در تعیین حد ضرر، ابتدا باید تصمیم بگیرید، که چند برابر ATR را به عنوان فاصله توقف در نظر بگیرید. معمولاً اعداد 2، 3 یا 4 برابر ATR انتخاب می شوند. سپس، اگر در یک معامله خرید هستید، از قیمت اوج کنونی، مقدار محاسبه شده (مثلاً 2 × ATR) را کسر می کنید.

مقدار حاصل، سطح توقف ضرر شما خواهد بود. به همین ترتیب، اگر در معامله فروش هستید، به قیمت پایین کنونی، مقدار محاسبه شده را اضافه می کنید. با این روش، سطح توقف ضرر شما، متناسب با نوسانات بازار تنظیم خواهد شد.

به این معنی که، در بازارهای پرنوسان، فاصله توقف بزرگ تر و در بازارهای کم نوسان، فاصله توقف کوچک تر خواهد بود. این ویژگی، از خروج زود هنگام از معامله، به دلیل نوسانات عادی بازار جلوگیری می کند.

شیوه سیگنال گیری با استفاده از اندیکاتور حد ضرر به چه صورت است؟

شیوه سیگنال گیری با استفاده از اندیکاتورهای حد ضرر، معمولاً برای تعیین نقاط خروج، از معاملات استفاده می شود و کاربرد اصلی آن ها، ورود به معاملات نیست. با این حال، برخی از این اندیکاتورها می توانند، برای شناسایی تغییرات احتمالی در روند بازار، نیز مورد استفاده قرار گیرند.

یکی از اندیکاتورهایی که می تواند، برای سیگنال گیری احتمالی مورد استفاده قرار گیرد، اندیکاتور Parabolic SAR است. این اندیکاتور، نقاطی را روی نمودار قیمت نشان می دهد، که می توانند، به عنوان سطوح احتمالی تغییر روند، تلقی شوند.

به عنوان مثال، در یک روند صعودی، نقاط Parabolic SAR زیر قیمت ظاهر می شوند و هنگامی که قیمت به این نقاط برسد، می تواند نشانه ای از یک احتمال تغییر روند نزولی باشد.

نظر نویسنده اف ایکس ماکسی درباره اندیکاتور حد ضرر

در دنیای سرمایه گذاری و معامله، مدیریت ریسک، یکی از مهم ترین عوامل موفقیت است. “اندیکاتور حد ضرر” به عنوان یک ابزار تحلیل تکنیکال، به معامله گران و سرمایه گذاران کمک می کند، تا ریسک خود را به صورت عینی و قابل اندازه گیری کنترل کنند.

با استفاده از این اندیکاتورها، تریدرها می توانند، سطوح خروج از معاملات را از قبل تعیین کنند و از این طریق، از سرمایه خود در برابر ضررهای بزرگ، محافظت کنند.

اندیکاتورهای حد ضرر، ابزارهای ضروری برای مدیریت ریسک، در بازارهای مالی هستند و به معامله گران این امکان را می دهند، تا با اطمینان بیشتری به فعالیت های خود بپردازند.

سوالات متداول

❓چرا استفاده از اندیکاتور حد ضرر مهم است؟

از این اندیکاتور، برای محدود کردن زیان ها و حفاظت از سرمایه در برابر ریسک های بازار می توان استفاده کرد.

❓اندیکاتور ATR چگونه سطح توقف ضرر را تعیین می کند؟

با محاسبه چندین برابر ATR بر اساس نوسان پذیری بازار و اعمال آن به قیمت، استاپ لاس مناسب را محاسبه می نماید.

❓آیا اندیکاتور های حد ضرر برای سیگنال گیری ورود به معامله کاربرد دارند؟

معمولاً خیر، اما برخی از اندیکاتورها مانند اندیکاتور پارابولیک سار، می توانند تغییرات احتمالی روند را نشان دهند.