استراتژی فیوچرز چیست؟! – 10 استراتژی معاملات فیوچرز برتر

استراتژی فیوچرز (Futures)، که به آن [قراردادهای آتی] نیز گفته می شود؛ نوعی از استراتژی های فارکس و کریپتوها هستند که در آن ها دو طرف توافق می کنند تا کالا یا دارایی مشخصی را در تاریخ معینی در آینده و به قیمتی مشخص؛ که از قبل تعیین شده است، معامله کنند.

استراتژی معاملات فیوچرز، برای کالاهایی مانند «نفت خام»، «طلا» و «محصولات کشاورزی» و همچنین برای ابزارهای مالی مانند «ارزها»، «شاخص های سهام» و «ارزهای دیحیتال» انجام می شوند.

استراتژی ارز دیجیتال و فارکس فیوچرز، توسط دو دسته از فعالان بازار نظیر پوشش دهندگان ریسک (Hedgers) و سفته بازان (Speculators) مورد استفاده قرار میگیرند. اولین سندی که از معاملات فیوچرز یا آتی وجود دارد؛ لوح حمورابی است که قدمت آن به 3800 سال می رسد.

انواع استراتژی های فیوچرز

| استراتژی پول بک | استراتژی اسکالپینگ |

| استراتژی سوئینگ تریدینگ | استراتژی ترند فالوینگ |

| استراتژی خبری | استراتژی آربیتراژ |

| استراتژی معاملاتی حجم | استراتژی لانگ و شورت |

| استراتژی شکست | استراتژی رنج تریدینگ |

معرفی بهترین استراتژی های معاملاتی برای معاملات فیوچرز

با توجه به به ریسک معاملات فیوچرز و پیچیدگی و عدم قطعیت بالای بازارهای فیوچرز، انتخاب استراتژی معاملاتی مناسب و آموزش استراتژی اسکالپ فارکس فیوچرز برای موفقیت در این بازار؛ بسیار حائز اهمیت است.

استراتژی های متنوعی وجود دارند، که هر کدام مزایا و معایب خاص خود را دارند و تناسب آنها با سبک و ویژگی های شخصی معاملهگر متفاوت است.

در این بخش، به معرفی و بررسی تعدادی از مهم ترین و بهترین استراتژی های معاملاتی در بازار فیوچرز میپردازیم تا بتوانید استراتژی مناسب را با توجه به اهداف و ویژگی های فردی خود انتخاب کنید.

- استراتژی پول بک (PullBack)

- استراتژی اسکالپینگ (Scalping)

- استراتژی سوئینگ تریدینگ (Swing Trading)

- استراتژی ترند فالوینگ (Trend Following)

- استراتژی خبری (News Trading)

- استراتژی آربیتراژ (Arbitrage)

- استراتژی معاملاتی حجم (Volume Trading)

- استراتژی لانگ و شورت (Going Long or Short)

- استراتژی شکست (Breakout)

- استراتژی رنج تریدینگ (Range Trading)

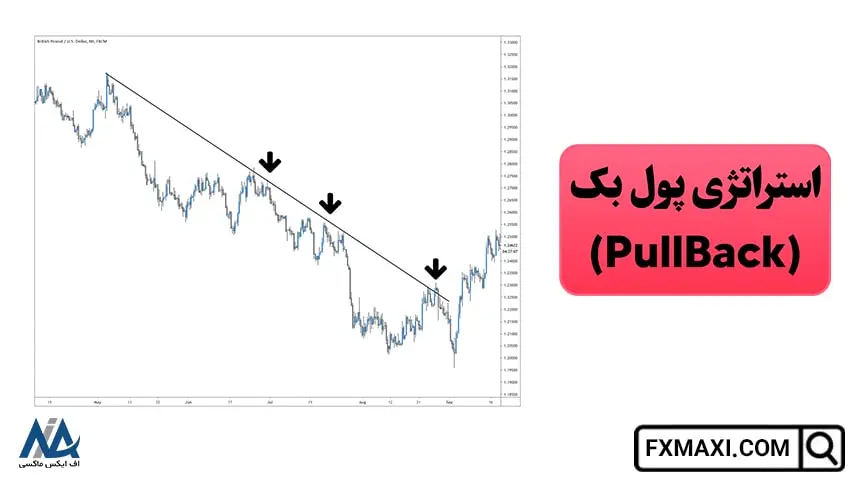

استراتژی پول بک (PullBack)

استراتژی پول بک، یک رویکرد محبوب در تجارت فیوچرز است که از ویژگی های بازارهای سهام و دیگر ابزارهای مالی در جهت تشخیص فرصت های معاملاتی استفاده می کند.

این استراتژی به خصوص، در بازارهایی با «روند مشخص» مورد استفاده قرار می گیرد. پول بک به مفهوم بازگشت قیمت ها به سمت یک سطح قیمتی مهم پس از شکسته شدن آن سطح است.

برای مثال، اگر قیمت یک دارایی پس از رسیدن به یک مقاومت مشخص افزایش یابد و سپس به آن سطح برگردد؛ می توان انتظار داشت که آن سطح به عنوان یک حمایت جدید عمل کند. این برگشت به ناحیه ای که دارایی از آن شکسته شده است، به تریدرها فرصت خرید دوباره با ریسک کمتری را می دهد.

مزایا و معایب استراتژی پول بک

با داشتن یک برنامه مدیریت ریسک محکم و اجرای صحیح استراتژی، تریدرها می توانند از مزایای استراتژی پول بک بهره مند شوند، در حالی که معایب آن را به حداقل می رسانند.

| مزایای استراتژی پول بک | معایب استراتژی پول بک |

| ریسک کمتر | فریب بازار |

| احتمال بالای موفقیت | نیاز به تجربه و تحلیل |

| مشخص بودن نقاط وزود و خروج | احتمال بروز روند معکوس |

استراتژی اسکالپینگ (Scalping)

استراتژی اسکالپ فیوچرز، روشی است که در آن تریدرها سعی می کنند از حرکات کوچک قیمتی سود به دست آورند. اسکالپرها، معاملاتی با مدت زمان کوتاه دارند و ممکن است در یک روز ده ها یا حتی صدها ترید انجام دهند.

ویژگی مهم اسکالپینگ، «سرعت بالای ورود و خروج» از معاملات و «کنترل دقیق ریسک» است.

مزایا و معایب استراتژی اسکالپینگ

| مزایای استراتژی اسکالپینگ | معایب استراتژی اسکالپینگ |

| پتانسیل کسب سود در بازه های زمانی کوتاه. | نیاز به توجه مداوم و فعالیت بالا درطول روز. |

| معمولا ریسک پایین تر برای هر معامله به دلیل مدیریت سریع و حجم معاملاتی پایین تر. | کمیسیون ها و هزینه های معاملاتی به دلیل تعداد زیاد معاملات می توانند جمع شوند. |

استراتژی سوئینگ تریدینگ (Swing Trading)

سوئینگ تریدرها، در جستجوی جهش های قیمتی هستند که معمولا طی چند [روز یا هفته]؛ اتفاق می افتند.

آن ها از تحلیل تکنیکال و بنیادی برای «شناسایی الگوهای قیمتی» و «روندهای بازار» استفاده می کنند و معمولا معاملاتشان بیشتر از 1 روز نگه داری می شوند.

مزایا و معایب استراتژی سوئینگ تریدینگ

| مزایای استراتژی سوئینگ تریدینگ | معایب استراتژی سوئینگ تریدینگ |

| امکان بهره مندی از نوسانات بزرگ تر بازار برای کسب سود بیشتر. | ریسک بیشتر نوسانات شبانه و خبرهای بلند مدت که می تواند بر قیمت تاثیر بگذارد. |

| نیاز کمتر به نظارت مداوم بر قیمت ها در طول روز. | ممکن است سودها به دلیل نگه داشتن معاملات برای مدت طولانی تر از دست بروند. |

استراتژی ترند فالوینگ (Trend Following)

ترند فالوینگ، یک استراتژی است که به کشف و دنبال کردن روندهای بازار می پردازد. اگر بازار روند صعودی دارد، تریدرهای ترند فالوینگ «پوزیشن های خرید» باز می کنند؛ اگر روند نزولی است، آن ها معاملات «شورت» می گیرند.

مزایا و معایب استراتژی ترند فالوینگ

| مزایای استراتژی ترند فالوینگ | معایب استراتژی ترند فالوینگ |

| پتانسیل برای سودهای بزرگتر هنگامی که واقعا روند قوی وجود دارد. | ممکن است برای مدت ها پوزیشن های ضرر ده باز نگه داشته شوند، منتظر تغییر روند. |

| رویکرد ساده و قابل درک است که تحلیل گری پیچیده ای لازم ندارد. | دشواری در تشخیص روندهای جدیدی که واقعا پایدار خواهند بود. |

استراتژی خبری (News Trading)

استراتژی خبری، به استفاده از اخبار و گزارش های اقتصادی برای جست وجوی فرصت های معاملاتی اشاره دارد. تریدرها، با تحلیل تاثیر اخبار بر بازار و پیش بینی تغییرات قیمتی ناشی از آن، سعی می کنند از نوسانات قیمتی به وجود آمده سود ببرند.

مزایا و معایب استراتژی خبری

| مزایای استراتژی خبری | معایب استراتژی خبری |

| امکان ورود به معاملات بسیار سود آور در صورت تحلیل درست خبرها. | بازارها با سرعت بسیار بالایی به اخبار واکنش نشان می دهند که می تواند تعیین زمان ورود مشکل را سخت کند. |

| داده های محوری و تحلیل های بنیادی، می توانند تصویر واضحی از جهت بازار ارائه دهند. | خطر واکنش های نامتناسب بازار به خبرها که می تواند منجر به ضررهای سنگین شود. |

استراتژی آربیتراژ (Arbitrage)

آربیتراژ، فرآیندی است که در آن تریدرها به دنبال بهره برداری از تفاوت قیمت یک دارایی؛ در «دو بازار» مختلف یا «دو قرارداد» متفاوت هستند.

به طور مثال، اگر یک ارز دیجیتال در دو صرافی مختلف قیمت های متفاوتی داشته باشد؛ می توان تفاوت قیمت را بدون ریسک؛ خرید و فروش کرد و سود کسب نمود.

مزایا و معایب استراتژی آربیتراژ

| مزایای استراتژی آربیتراژ | معایب استراتژی آربیتراژ |

| ریسک نسبتا پایین چون مبتنی بر تفاوت قیمتی موجود و شناخته شده است. | نیاز به دسترسی سریع به اطلاعات و قابلیت اجرای سریع معاملات. |

| فرصت های سود دهی با تحقیق و واکاوی دقیق بازار. | فرصت های آربیتراژ ممکن است به سرعت برطرف شوند به دلیل پاسخگویی بازار. |

استراتژی معاملاتی حجم (Volume Trading)

این استراتژی، بر اساس تغییرات و شناسایی حجم های عجیب معاملاتی استوار است.

تریدرها بر این باورند که؛ افزایش ناگهانی حجم ها (خصوصا در ترکیب با حرکت قیمتی)، نشان دهنده فعالیت بیشتر معامله گران آگاه است و می تواند نشانگر یک «تغییر روند» باشد.

مزایا و معایب استراتژی معاملاتی حجم

| مزایای استراتژی معاملاتی حجم | معایب استراتژی معاملاتی حجم |

| می تواند سیگنال هایی قوی برای شروع یا پایان یک روند ارائه دهد. | حجم ممکن است گمراه کننده باشد و همیشه دلیل روشنی برای تغییرات قیمتی ارائه ندهد. |

| با استفاده از تحلیل های تکنیکال تکمیلی، می تواند به اخذ تصمیمات معاملاتی دقیق تر کمک کند. | فسیر نادرست داده های حجم می تواند منجر به تصمیمات اشتباه شود. |

استراتژی لانگ و شورت (Going Long or Short)

استراتژی لانگ و شورت، یکی از استراتژی های پرکاربرد در معاملات فیوچرز است. در این استراتژی، تریدر با توجه به پیش بینی خود از روند آینده قیمت، تصمیم می گیرد که پوزیشن Long (خرید) یا Short (فروش) بگیرد.

در حالت لانگ، تریدر انتظار دارد قیمت افزایش یابد؛ بنابراین دارایی مورد نظر را خریداری می کند تا در زمان افزایش قیمت آن را با سود بفروشد.

در حالت شورت، برعکس تریدر انتظار کاهش قیمت دارد؛ بنابراین دارایی را با قرض گرفتن از صرافی می فروشد تا در زمان افت قیمت بتواند آن را با قیمت پایین تری خریداری و سود کسب کند.

مزایا و معایب استراتژی لانگ و شورت

| مزایای استراتژی لانگ و شورت | معایب استراتژی لانگ و شورت |

| سودآوری بالا و امکان بهره برداری از نوسانات قیمت در هر دو جهت افزایش و کاهش | ریسک بالای ضرر در صورت پیش بینی اشتباه از روند قیمت |

استراتژی رنج تریدینگ (Range Trading)

استراتژی رنج تریدینگ، زمانی استفاده می شود که؛ قیمت دارایی در بازه ای مشخص و محدود در نوسان است. در این حالت، تریدر سطوح حمایت و مقاومت را در رنج مشخص می کند و هر بار که قیمت به یکی از این سطوح می رسد، اقدام به خرید یا فروش می کند.

به این ترتیب، تریدر از نوسانات قیمت در رنج مشخص سود می برد. این استراتژی در بازارهایی که روند مشخصی ندارند، کاربرد زیادی دارد.

مزایا و معایب استراتژی رنج تریدینگ

| مزایا استراتژی رنج تریدینگ | معایب استراتژی رنج تریدینگ |

| سودآوری در بازارهای بدون روند مشخص | سودآوری کمتر نسبت به روندهای قوی |

| سطوح ورود و خروج مشخص | احتمال بیرون رفتن قیمت از رنج مشخص |

| کنترل ریسک بهتر | نیاز به نظارت مداوم |

| نیاز به سرمایه کمتر | خطر ماندن در رنج برای مدت طولانی |

استراتژی شکست (Breakout)

استراتژی شکست، یکی از رایج ترین استراتژی ها در معاملات فیوچرز است. شکست زمانی رخ می دهد که قیمت از یک سطح مقاومت یا حمایت عبور کند.

در این حالت، انتظار می رود قیمت شروع به تشکیل یک روند جدید کند. بنابراین، تریدر می تواند با توجه به جهت شکست، پوزیشن Long یا Short بگیرد تا از روند جدید سود ببرد.

معمولا شکست ها با افزایش حجم معاملات همراه هستند که به تریدر در تشخیص درستی آن ها کمک می کند.

مزایا و معایب استراتژی معاملاتی فیوچرز به روش شکست

| مزایا استراتژی شکست | معایب استراتژی شکست |

| سودآوری بالا در صورت شناسایی درست شکست | احتمال وقوع شکست های کاذب |

| امکان بهره برداری از شروع روندهای جدید | ریسک بالا در صورت عدم تشخیص درست |

| سادگی اجرا | نیاز به مدیریت دقیق ریسک |

نکات مهم درباره مدیریت ریسک در معاملات فیوچرز

مدیریت ریسک در فیوچرز، یکی از اصلی ترین بخش های هر استراتژی باینری آپشن معاملاتی موفق در این بازار است.

معاملات فیوچرز، به دلیل اهرم بالا، پتانسیل سود بسیار زیادی دارند؛ با این حال، در صورت عدم مدیریت صحیح، می توانند منجر به ضررهای هنگفتی نیز شوند. در زیر به چندین عنصر حیاتی در مدیریت ریسک اشاره کرده ایم:

1#: تعیین حد ضرر (Stop-Loss)؛ یکی از اساسی ترین رویکردها در مدیریت ریسک؛ تعیین حد ضرر است. این امر به معامله گران کمک می کند تا میزان ضرری را که مایل به تحملش هستند، مشخص و محدود کنند.

حد ضرر معمولا بر اساس درصدی از کل سرمایه یا بر پایه شاخص های تکنیکال مانند زیر «سطوح حمایت» یا بالای «سطوح مقاومت»؛ تنظیم می شود.

2#: کنترل اندازه معاملات (Position Sizing)؛ اندازه گیری صحیح هر معامله برای حفظ سرمایه حیاتی است. تریدرها باید اطمینان حاصل کنند که میزان سرمایه گذاری در هر معامله با میزان ریسکی که آمادگی تحمل آن را دارند، همخوانی دارد.

یک قاعده کلی این است که هیچ گاه نباید بیش از 1 تا 2% از سرمایه کل در یک معامله به خطر افتد.

3#: استفاده از تنوع بخشی: تنوع بخشی یا (Diversification)، به این مفهوم است که کل سرمایه خود را در یک معامله یا در یک نوع دارایی خاص سرمایه گذاری نکنید.

این استراتژی می تواند شامل «سرمایه گذاری» در چندین کلاس دارایی مختلف یا «معامله» روی چندین نوع قرارداد فیوچرز بماند تا به این ترتیب ریسک ناشی از نوسانات یک دارایی یا بازار خاص را کاهش دهد.

4#: استفاده از دستورهای حد سود (Take-Profit)؛ همان طور که تعیین حد ضرر مهم است، تعیین اهداف سود نیز برای محافظت از سودهای کسب شده و جلوگیری از برگشت های بی مورد ضروری است.

دستور حد سود در بخش امکانات هر بروکر فیوچرز، به معامله گر اجازه می دهد تا در یک سطح قیمتی مشخصی که پیش تر تعیین کرده، سودها را نقد کند.

5#: رصد بازار و بازنگری مداوم استراتژی؛ بازارها دائما در حال تغییر هستند و امکان دارد شرایطی که در زمان پیش بینی یک معامله وجود داشته، تغییر کند.

به همین دلیل، باید به طور مداوم با تحلیل بازار فیوچرز، معاملات خود و اوضاع شناختی بازار را رصد و «استراتژی مدیریت ریسک» خود را با توجه به تغییرات بازار اصلاح نمایید.

6#: آموزش مداوم و توسعه مهارت ها؛ هیچ گاه نباید یادگیری را متوقف کرد. معامله گران باتجربه، همواره به دنبال توسعه مهارت های خود هستند و با یادگیری از تجربیات خود و دیگران، دانش و مهارت های مدیریت ریسک خود را بهبود می بخشند.

7#: مدیریت روانشناختی؛ یکی از بزرگترین موانع در موفقیت معامله گری، عوامل روانشناختی و احساسی است. ترس از دست دادن و طمع کسب سودهای بیشتر می تواند هر استراتژی را به شکست بکشاند.

به همین دلیل، توسعه یک ذهنیت مبتنی بر انضباط و هدفمندی برای مدیریت ریسک و تجارت به صورت منطقی و بدون تاثیر احساسات ضروری است.

مدیریت ریسک یک جنبه مستمر و مهم در هر نوع معامله گری است و باید به عنوان بخش مرکزی در هر استراتژی معاملاتی اجرا شود.

چرا استفاده از استراتژی برای معاملات فیوچرز ضروری است؟

استفاده از استراتژی در معاملات فیوچرز ضروری است؛ چرا که این بازارها به شدت پیچیده و رقابتی هستند و تحلیل فیوچرز و گرفتن تصمیم های درست مشکل است.

معامله گران باید بتوانند در محیطی که توسط «نوسانات قیمتی دائمی» و اغلب «غیرقابل پیش بینی» شکل گرفته اند، تصمیمات سریع و مبتنی بر اطلاعات دقیق بگیرند. در ادامه، به بررسی دلایل نیاز به استراتژی در معاملات فیوچرز می پردازیم:

مدیریت ریسک

معاملات فیوچرز، اهرم دار هستند. یعنی، معامله گران می توانند با سرمایه گذاری اولیه ای کمتر از ارزش کل قرارداد، موقعیت های بزرگی باز کنند.

این موضوع می تواند هم سودها و هم زیان های بزرگی به همراه داشته باشد؛ بنابراین، استفاده از استراتژی های مدیریت ریسک مانند تعیین حد ضرر (Stop-Loss) و حد سود (Take-Profit)؛ می تواند به محدود کردن زیان ها کمک کند.

تصمیم گیری منطقی

بدون یک استراتژی مشخص، معامله گران ممکن است تحت تاثیر احساساتی [مانند طمع و ترس]؛ قرار بگیرند که این امر می تواند به تصمیمات ناگهانی و غیرمنطقی منجر شود.

یک استراتژی معاملاتی خوب، به معامله گر کمک می کند تا از یک برنامه منظم پیروی کرده و از تصمیمات احساسی پرهیز کند.

بهینه سازی سود

با داشتن استراتژی معین، معامله گران می توانند فرصت های معاملاتی را بهتر شناسایی کنند و با استفاده از تکنیک هایی مانند «تجزیه و تحلیل» و «نقاط ورود و خروج مناسب»، سود خود را بهینه سازی کنند.

برای اینکه معامله گران بتوانند به طور موثر در بازارهای فیوچرز عمل کنند؛ نیازمند ایجاد، پیاده سازی و دنبال کردن یک استراتژی معتبر هستند. یک استراتژی معتبر، به آن ها اجازه می دهد تا با مدیریت ریسک، استفاده از تحلیل های بازار و پیروی از یک نقشه راه مدون، به سودآوری پایدار دست یابند.

نظر کارشناس اف ایکس ماکسی درباره استراتژی فیوچرز

انتخاب استراتژی اسکالپ ارز دیجیتال؛ برای موفقیت در بازار فیوچرز بسیار حیاتی است. معامله گران باید با در نظر گرفتن سطح تجربه، سرمایه و تمایل به ریسک خود، استراتژی معاملاتی متناسبی را انتخاب کنند.

علاوه بر انتخاب استراتژی مناسب، مدیریت صحیح ریسک از طریق تکنیک هایی [مانند تعیین حد ضرر و سود]، کنترل اندازه معاملات و تنوع بخشی و انتخاب درست پلتفرم معاملاتی فیوچرز نیز؛ کاملا ضروری است.

با به کارگیری یک استراتژی معاملاتی فیوچرز مناسب و مبتنی بر مدیریت ریسک، معامله گران می توانند به سودآوری پایدار در این بازار دست یابند.

سوالات متداول

❓چگونه می توانم استراتژی معاملاتی مناسب برای خودم را پیدا کنم؟

با توجه به سطح دانش، میزان سرمایه و تمایل به ریسک خود، استراتژی های مختلف را مورد بررسی قرار دهید و استراتژی را انتخاب کنید که بیشترین همخوانی را با ویژگی های شما داشته باشد.

❓چطور می توانم ریسک معاملات فیوچرز را مدیریت کنم؟

با استفاده از تکنیک هایی مانند «تعیین حد ضرر و سود، کنترل اندازه معاملات، تنوع بخشی و نظارت مداوم بر معاملات و بازار»، می توانید ریسک را مدیریت کنید.

❓چه تفاوت های اصلی بین استراتژی های مختلف وجود دارد؟

استراتژی ها در «زمان نگه داری معاملات، میزان ریسک، نیاز به نظارت مداوم، پتانسیل سود و الگوهای معاملاتی»؛ متفاوت هستند. انتخاب استراتژی، بستگی به «اهداف» و «ویژگی های شخصی» شما دارد.

❓معاملات فیوچرز چه نوع معاملاتی هستند؟

خرید و فروش یک دارایی در زمان حال با تعیین قیمت مشخص، اما تحویل آن در آینده انجام می گیرد.

سلام برای معاملات فیوچرز طلا کدام بروکر میشه با خیال راحت معامله کرد؟

کارگزاری آی سی ام بروکرز، بهترین شرایط را برای ترید طلا با کمترین اسپرد، ارائه می دهد.