سیگنال مکدی چیست؟ – همراه با معرفی اندیکاتور MACD

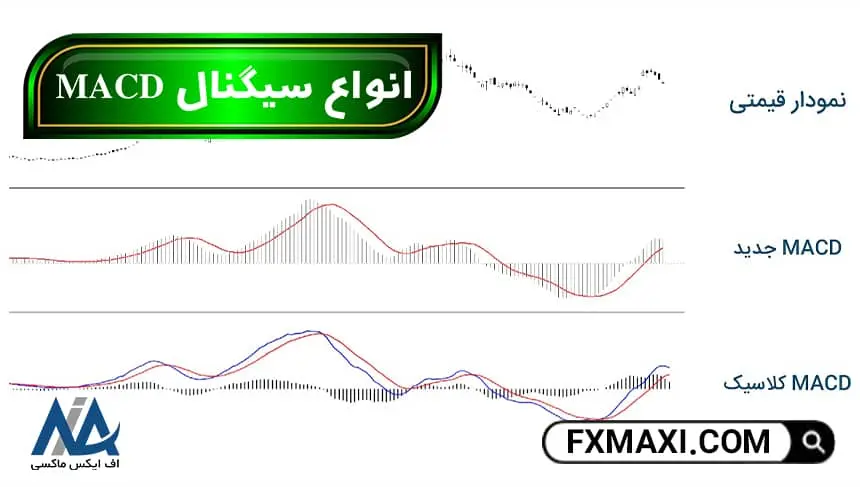

سیگنال مکدی (MACD) مخفف «Moving Average Convergence Divergence»، به معنای میانگین متحرک همگرایی _ واگرایی میباشد. یک ابزار تکنیکال محبوب در بازارهای مالی است که به معامله گران کمک میکند تا روندها، نقاط عطف و تغییرات مومنتوم (قدرت بازار) را در برای دریافت سیگنال فارکس، شناسایی کنند.

شاخص مکدیT از تفاوت بین دو میانگین متحرک (تفاضل بین EMA 12 روز و EMA 26 روز) برای نمایش روند بازار استفاده میکند و همچنین یک خط سیگنال (معمولا میانگین متحرک 9 روزه از خود MACD) دارد که میتواند به عنوان معیاری برای تایید سیگنالها، [به خصوص سبگنال طلا]، عمل نماید.

انواع سیگنال مکدی

| کراس اور | اشباع [خرید و فروش] |

| عبور از خط زیرو |

چگونه میتوان از سیگنال مکدی استفاده کرد؟

در آنالیز تکنیکال، معامله گران از اندیکاتورها و شاخصهایی مانند MACD استفاده میکنند. در ادامه به بررسی نحوه استفاده از سیگنالهای معاملاتی مکدی خواهیم پرداخت تا معامله گران بتوانند با بهرهگیری از این شاخص محبوب، تصمیمگیری های بهتری را در بازارهای مالی داشته باشند.

1#: رسم MACD روی نمودار؛ ابتدا باید خط MACD و خط سیگنال آن را بر روی نمودار قیمت دارایی موردنظر رسم کنید تا به صورت تصویری سیگنالها را مشاهده کنید.

2#: شناسایی نقاط عبوری؛ نقاطی که در آنها خط MACD از خط سیگنال عبور میکند را شناسایی کنید. این نقاط سیگنالهای خرید و فروش هستند.

3#: تایید سیگنال توسط سایر شاخصها؛ سیگنالهای MACD را حتما با کمک سایر شاخصها مثل RSI تایید کنید تا اعتبار بیشتری پیدا کنند.

4#: ورود به معامله بر اساس سیگنال؛ پس از تایید سیگنال، میتوانید بر اساس آن به معامله بپردازید. مثلا هنگام خرید سیگنال، پوزیشن خرید ایجاد کنید و برعکس.

آشنایی با انواع سیگنال های اندیکاتور مکدی

اندیکاتور مکدی (MACD) به عنوان یکی از ابزارهای تحلیل تکنیکال، به معامله گران کمک میکند تا تغییرات مومنتوم قیمت و بازار را شناسایی کرده و بر اساس آن؛ تصمیمگیری کنند.

عبور خطوط (Crossover)

یک crossover وقتی رخ می دهد که مکدی، شروع به کاهش کند و از خط سیگنال به سمت پایین عبور کند. MACD در روندهایی که محدوده قیمت نسبتاً کمی دارند، بهتر عمل می کند. به عبارت ساده تر، در یک روند نزولی، منطقی است که تنها در صورتی که کراس اورهای منفی MACD با خط سیگنال رخ دهد، معامله کنید.

اشباع خرید و اشباع فروش (Overbought/oversold levels)

امکان استفاده از MACD به عنوان یک نوسان سنج نیز وجود دارد. این معروف است که بازار همیشه به میانگین بازگشت می کند و میانگین سریع همیشه به میانگین کند باز می گردد. هرچه تفاوت بیشتری بین میانگین های حرکتی وجود داشته باشد (هیستوگرام بیشتر یا کمتر باشد)، بازار بیشتر صعودی یا نزولی است و احتمال اصلاح قیمتی که باعث بازگشت MACD به صفر می شود، بیشتر است.

بنابراین، می توانید سطوح بالایی/پایینی MACD را به عنوان نشانه ای از اینکه بازار خرید زیاد/فروش زیاد شده است، در نظر بگیرید.

عبور از خط صفر (Zero line crossovers)

وقتی که MACD بالای صفر حرکت کرده و مثبت می شود، یک crossover بولیشی صفر رخ می دهد. این می تواند به عنوان تأییدیه ای برای یک روند صعودی استفاده شود. کراس اور صفر نزولی، هنگامی رخ می دهد که MACD زیر صفر حرکت کرده و منفی می شود. این می تواند به عنوان تأییدیه ای برای یک روند نزولی استفاده شود.

یکی از استراتژی ها این است که وقتی MACD بالاتر از خط صفر حرکت می کند (تا زمانی که قیمت به زیر «0» بازگردد) خرید کنید و وقتی MACD زیر خط صفر حرکت کرد، معامله فروش انجام دهید. با این حال، این رویکرد تنها در صورتی سودآور است که روندهای قوی حاصل شوند. در بازارهای جانبی و نوسانات بالا و پایین، این ممکن است منجر به معاملات ضررآور شود.

نحوه دریافت سیگنال از اندیکاتور MACD

اندیکاتور MACD از سه جزء اصلی تشکیل شده است: خط MACD، خط سیگنال و هیستوگرام.

- خط MACD از تفاوت بین دو میانگین متحرک اختصاصی (معمولاً EMA 12 و EMA 26) به دست می آید.

- خط سیگنال، که میانگین متحرک خط MACD است (معمولاً EMA 9)، به عنوان یک معیار برای تایید سیگنال هایی که توسط خط MACD ایجاد می شوند، عمل می کند.

- هیستوگرام مکدی؛ فاصله بین خط MACD و خط سیگنال را نشان می دهد و می تواند به عنوان نشانه ای از قدرت روند تلقی شود.

سیگنال های خرید و فروش

- سیگنال خرید: زمانی ایجاد می شود که خط MACD از زیر خط سیگنال به بالا عبور کند. این موقعیت می تواند نشان دهنده شروع یک روند صعودی باشد.

- سیگنال فروش: زمانی صادر می شود که خط MACD از بالای خط سیگنال به پایین عبور کند. این موقعیت می تواند نشان دهنده شروع یک روند نزولی باشد.

سیگنال های واگرایی

- واگرایی مثبت: زمانی رخ می دهد که قیمت ها کف های پایین تری تشکیل می دهند در حالی که خط MACD کف های بالا تری را نشان می دهد. این می تواند نشان دهنده تضعیف روند نزولی و احتمال تغییر به روند صعودی باشد.

- واگرایی منفی: زمانی اتفاق می افتد که قیمت ها سقف های بالا تری تشکیل می دهند در حالی که خط MACD سقف های پایین تری را نشان می دهد. این می تواند نشان دهنده تضعیف روند صعودی و احتمال تغییر به روند نزولی باشد.

هیستوگرام

- هیستوگرام MACD که مثبت (بالای خط صفر) یا منفی (زیر خط صفر) است، می تواند به عنوان نشانه ای از قدرت یا ضعف روند فعلی بازار تلقی شود. همچنین، تغییرات در ارتفاع ستون های هیستوگرام، می تواند به عنوان اولین نشانه های تغییر روند در نظر گرفته شود.

آشنایی با استراتژی های معاملاتی مناسب برای سیگنال MACD

استراتژی های معاملاتی که از شاخص حرکت میانگین همگرایی/واگرایی (MACD) استفاده می کنند، می توانند به معامله گران کمک کنند تا نقاط ورود و خروج مطلوب را در بازار های مالی شناسایی کنند. در اینجا سه استراتژی پرکاربرد را با استفاده از این شاخص توضیح می دهم:

استراتژی عبور خط مکدی از خط سیگنال

این استراتژی وقتی عمل می کند که خط MACD (تفاوت بین دو میانگین متحرک نمایی) از خط سیگنال میانگین متحرک از خود (MACD) عبور کند.

نحوه استفاده

- سیگنال خرید: وقتی خط MACD از زیر، به بالای خط سیگنال حرکت می کند.

- سیگنال فروش یا کوتاه مدت: وقتی خط MACD از بالا، به زیر خط سیگنال حرکت می کند.

نکات کلیدی

- باید توجه داشت که این سیگنال ها، در بازارهای با روند قوی تر هستند و در بازار های نوسانی ممکن است سیگنال های غلط ایجاد کنند.

- تأیید توسط شاخص های دیگر می تواند اثر بخشی این استراتژی را افزایش دهد.

استراتژی عبور خط MACD از خط صفر

این استراتژی بر اساس تغییر جهت خط MACD نسبت به خط صفر است.

نحوه استفاده

- سیگنال خرید: وقتی خط MACD از زیر خط صفر به بالا حرکت می کند، نشان دهنده روند صعودی است.

- سیگنال فروش یا کوتاه مدت: وقتی خط MACD از بالای خط صفر به زیر آن حرکت می کند، نشان دهنده روند نزولی است.

نکات کلیدی

- این استراتژی می تواند به خصوص در بازار هایی که روند خوبی دارند مفید باشد.

- استفاده از این روش به تنهایی ممکن است ریسک هایی به همراه داشته باشد، بنابراین ترکیب آن با دیگر شاخص ها می تواند کمک کننده باشد.

استراتژی اختلاف (Divergence)

در این استراتژی، معامله گر به دنبال اختلاف بین خط MACD و قیمت است، که می تواند نشانه ای از تغییرات احتمالی روند باشد.

نحوه استفاده

- اختلاف نزولی (Bearish Divergence): وقتی قیمت به اوج های جدیدی می رسد، ولی خط MACD نتواند به اوج های جدید برسد.

- اختلاف صعودی (Bullish Divergence): وقتی قیمت به کف های جدیدی می رسد، ولی خط MACD نتواند به کف های جدید برسد.

نکات کلیدی

- اختلاف ها می توانند نشان دهنده کاهش قدرت روند فعلی و احتمال برگشت باشند.

- همیشه به دنبال تأیید از سایر شاخص ها یا الگو های قیمتی باشید تا از صحت سیگنال های اختلافی اطمینان حاصل کنید.

استفاده از هر یک از این استراتژی ها باید با در نظر گرفتن شرایط بازار، تحلیل بنیادی، و مدیریت ریسک همراه باشد. همچنین، معامله گران باید با توجه به سبک معاملاتی خود و ترجیحات شخصی، استراتژی ها را تنظیم کنند.

نظر کارشناس اف ایکس ماکسی درباره سیگنال مکدی

با توجه به مطالب ارائه شده در این مقاله، می توان نتیجه گرفت که شاخص MACD یک ابزار بسیار مفید و کاربردی در تحلیل تکنیکال بازار های مالی است. این شاخص که از تفاضل دو میانگین متحرک با دوره های متفاوت به دست می آید، الگو های روند و برگشت روند قیمت را به خوبی نشان می دهد.

سیگنال های خرید و فروش حاصل از عبور خط MACD از خط سیگنال و یا خط صفر، می تواند به معامله گران در تصمیم گیری در مورد نقاط ورود و خروج از بازار کمک شایانی نماید.

در مجموع، استفاده صحیح از سیگنال های MACD در کنار سایر ابزار های تکنیکال، می تواند بازدهی معاملات را بهبود بخشد.

سوالات متداول

❓سیگنال مکدی چیست و چگونه محاسبه میشود؟

سیگنال MACD، از تفاضل دو میانگین متحرک نمایی با دورههای زمانی متفاوت به دست میآید. معمولا از EMA 12 روزه و EMA 26 روزه استفاده میشود.

❓انواع سیگنال های MACD کدام هستند؟

سه نوع اصلی سیگنال MACD عبارتاند از:

- سیگنال های خرید و فروش ایجاد شده از عبور خطوط

- سیگنال های اختلاف یا واگرایی

- سیگنالهای عبور از خط صفر

❓آیا میتوان فقط با استفاده از مکدی معامله کرد؟

خیر، استفاده از MACD به تنهایی توصیه نمیشود. باید حتما با سایر اندیکاتورهای تکنیکال [مانند استوکاستیک با میانگین متحرک]، ترکیب شود.

❓مزایای استفاده از سیگنال MACD چیست؟

از مزایای استفاده از این سیگنال میتوان، به سادگی استفاده، کارایی بالا در بازارهای روندی و قابلیت اطمینان بالای سیگنال ها اشاره کرد.