استراتژی مکدی چیست؟ – با اندیکاتور مکدی، استراتژی بسازید

استراتژی مکدی (MACD) یا متوسط همگرایی/واگرایی (Moving Average Convergence/Divergence)، یکی از پرکاربرد ترین و محبوب ترین استراتژی های فارکس با ابزارهای [تحلیل تکنیکال] در بازارهای مالی است.

اندیکاتور مکدی، در اواخر دهه 1970 توسط جرالد اپل (Gerald Appel) معرفی شد. از این اندیکاتور، برای «شناسایی روندها»، «تغییرات جهت قیمت» و «شدت حرکات قیمتی» استفاده می شود.

با استفاده از سیگنال فارکس واگرایی، همگرایی و عبور از خطوط صفر و سیگنال، معامله گران می توانند تصمیمات بهتری در مورد زمان خرید یا فروش دارایی ها بگیرند.

انواع استراتژی مکدی در فارکس

| استراتژی عبور از خطوط | استراتژی همگرایی/واگرایی |

| استراتژی عبور از خط صفر | استراتزی ترکیبی مکدی و دیگر ابزارها |

معرفی بهترین استراتژی معاملاتی با مکدی

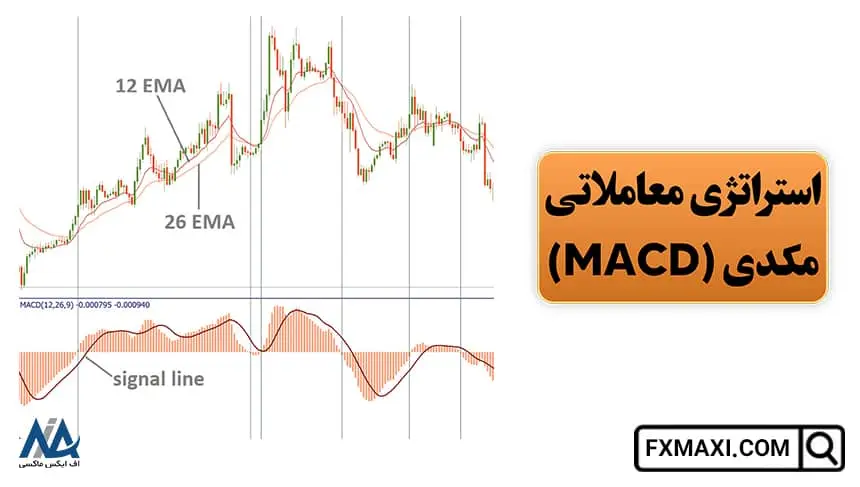

مکدی، یک نشانگر فنی برای پیش بینی روندهای قیمت در «معاملات سهام»، «ارز»، «کالا» و سایر دارایی هاست. این شاخص، از دو میانگین متحرک نمایی کوتاه مدت (12 روزه) و بلند مدت (26 روزه) تشکیل شده و اختلاف بین آن ها را نمایش می دهد.

هرچه این اختلاف بیشتر باشد، نشان دهنده روند قوی تر قیمت است.

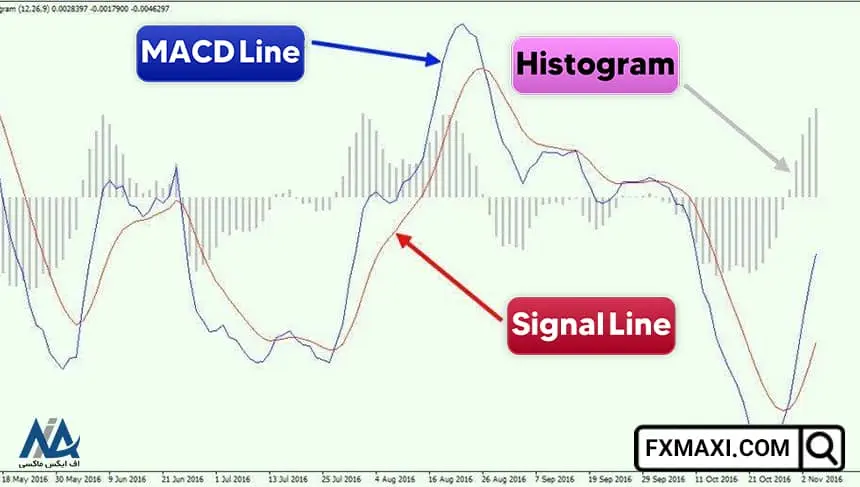

مکدی از سه بخش تشکیل شده:

- خط MACD؛ که اختلاف دو میانگین متحرک را نشان می دهد،

- خط سیگنال؛ که میانگین متحرک 9 روزه خط MACD است.

- هیستوگرام؛ که اختلاف بین خط MACD و خط سیگنال را نمایش می دهد.

معامله گران، از نقاط تلاقی این خطوط برای پیدا کردن فرصت های ورود و خروج از معاملات استفاده می کنند.

این اندیکاتور؛ برای «شناسایی روندها، تغییرات جهت قیمت و شدت روند» کاربرد دارد. چند استراتژی معاملاتی متداول برای استفاده از شاخص MACD عبارتند از:

استراتژی عبور از خطوط (Crossover Strategy)

در این استراتژی اسکالپ ارز دیجیتال، نقاط ورود و خروج از معاملات با توجه به تلاقی «خط MACD و خط سیگنال» تعیین می شوند. وقتی خط MACD از پایین به بالای «خط سیگنال» عبور می کند، سیگنال خرید و وقتی از بالا به پایین عبور می کند، سیگنال فروش صادر می شود.

هرچه فاصله خطوط در هنگام عبور بیشتر باشد، قدرت سیگنال بیشتر است. این استراتژی ساده اما موثر، یکی از رایج ترین روش های استفاده از MACD است.

مزایا

- ساده و آسان برای درک و اجرا؛

- سیگنال های نسبتا دقیق و قابل اعتماد؛

- کاربرد در بازارهای مختلف از جمله سهام، ارز و کالا.

معایب

- احتمال سیگنال های کاذب و جعلی در شرایط نوسانی بازار؛

- تاخیر در دریافت سیگنال ها به دلیل ماهیت نگاه به گذشته MACD؛

- عدم ارائه اطلاعات در مورد ریسک و مدیریت سرمایه.

استراتژی عبور از خط صفر (Zero-Cross Strategy)

در این روش، سیگنال طلا جهت خرید و فروش، با توجه به «عبور خط MACD از خط صفر» تعیین می شوند. وقتی خط MACD از پایین به بالای صفر عبور می کند، سیگنال خرید و وقتی از بالا به پایین صفر می آید، سیگنال فروش صادر می شود.

هرچه میله های هیستوگرام در زمان عبور بلندتر باشند، قدرت سیگنال بیشتر است. این استراتژی نیز از روش های ساده و کارآمد معامله با MACD محسوب می شود.

مزایا

- شناسایی آسان نقاط احتمالی ورود و خروج از معاملات؛

- استفاده از سیگنال های قوی در هنگام عبور از صفر؛

- سادگی و سهولت اجرا برای معامله گران تازه کار.

معایب

- احتمال بالای سیگنال های کاذب در بازارهای متلاطم؛

- عدم اطلاعات در مورد «قدرت روند» و «میزان ریسک»؛

- نیاز به ترکیب با سایر ابزارها برای افزایش کارایی.

استراتژی همگرایی/واگرایی (Divergence/Convergence Strategy)

این استراتژی، بر اساس مقایسه روند خط MACD با روند قیمت اساس است. اگر روند قیمت صعودی باشد، اما خط MACD رفتار نزولی داشته باشد، یک واگرایی نزولی رخ داده که می تواند نشانه تغییر جهت روند قیمت باشد.

بالعکس، اگر در روند نزولی ،MACD رفتار صعودی داشته باشد؛ یک همگرایی صعودی رخ داده که می تواند سیگنال خرید باشد. این استراتژی، نیازمند تجربه و درک عمیق از رفتار MACD است.

مزایا

- شناسایی زود هنگام تغییرات احتمالی در جهت روند؛

- سیگنال های قوی برای شناسایی اوج ها و قعر ها؛

- ابزار مناسب برای معامله گران با تجربه.

معایب

- نیاز به تجربه و تسلط بالا در تفسیر سیگنال ها؛

- خطر سیگنال های کاذب به ویژه در شرایط نوسانی؛

- عدم ارائه اطلاعات ریسک و مدیریت سرمایه.

استراتژی ترکیبی MACD و دیگر ابزارها

معامله گران حرفه ای، اغلب MACD را در ترکیب با دیگر ابزارهای تحلیل تکنیکی «مانند نوسان سنج ها، میانگین های متحرک و الگوهای شمعی» استفاده می کنند تا سیگنال های قوی تر و قابل اطمینان تری دریافت کنند.

مثلا ترکیب MACD با «RSI» یا «استوکاستیک»؛ برای شناسایی شرایط اشباع خرید و فروش مفید است.

مزایا

- سیگنال های قوی تر و قابل اعتماد تر با ترکیب چند ابزار؛

- شناسایی بهتر شرایط اشباع خرید و فروش با اضافه شدن نوسان سنج ها؛

- قابلیت سفارشی سازی استراتژی مطابق با سبک معامله گر.

معایب

- پیچیدگی بیشتر استراتژی با افزودن ابزارهای بیشتر؛

- نیاز به تجربه و مهارت بالا در تفسیر سیگنال های متعدد؛

- خطر سردرگمی در صورت دریافت سیگنال های متناقض از ابزارها.

کدام استراتژی معاملاتی با مکدی را انتخاب کنیم؟!

انتخاب استراتژی طلا مناسب برای معامله با اندیکاتور MACD بستگی به سبک معاملاتی، تجربه، ریسک پذیری و اهداف شما دارد. با این حال، می توان برخی از استراتژی ها را بر اساس معیارهای زیر پیشنهاد کرد:

1#: استراتژی عبور از خطوط (Crossover)؛ این استراتژی برای معامله گران تازه کار و متوسط مناسب است، زیرا قواعد آن ساده و قابل درک است. سیگنال های آن نیز نسبتا قابل اعتماد هستند. با این حال، احتمال سیگنال های کاذب در شرایط نوسانی بازار وجود دارد.

2#: استراتژی عبور از خط صفر (Zero-Cross)؛ این استراتژی نیز برای معامله گران مبتدی و متوسط مناسب است، زیرا ساده و آسان برای اجرا است؛ اما مانند استراتژی قبلی، خطر سیگنال های اشتباه در بازار های متلاطم را دارد و نیازمند تایید با ابزارهای دیگر است.

3#: استراتژی همگرایی/واگرایی (Divergence/Convergence)؛ این استراتژی برای معامله گران با تجربه و حرفه ای مناسب تر است، زیرا نیازمند تسلط و درک عمیق از رفتار MACD و الگوهای آن است. سیگنال های آن قوی و زود هنگام هستند، اما خطر سیگنال های کاذب نیز دارند.

4#: استراتژی ترکیبی MACD و ابزارهای دیگر؛ این استراتژی برای معامله گران حرفه ای و پیشرفته توصیه می شود، زیرا نیازمند تجربه و مهارت بالا در تفسیر سیگنال های متعدد و گاه متناقض است؛ اما در عوض، سیگنال های قوی تر و قابل اعتماد تری ارائه می کند.

آموزش استفاده از اندیکاتور مکدی

معامله گران، می توانند با درک صحیح رفتار این اندیکاتور و اجرای استراتژی های معاملاتی مناسب، سودهای قابل توجهی در بازار های مختلف از جمله سهام، ارز، کالا و اوراق قرضه کسب کنند.

نحوه رسم اندیکاتور MACD

اندیکاتور مکدی را می توان به راحتی در اکثر نرم افزارها و پلتفرم های معاملاتی رسم کرد. در بیشتر موارد، کافی است تا در بخش اندیکاتورها، MACD را پیدا کرده و آن را به نمودار قیمت اضافه کنید. پس از آن، یک پنجره تنظیمات باز می شود که در آن می توانید پارامترهای اندیکاتور را سفارشی کنید.

در نرم افزارهای متن باز (open source) مانند «MetaTrader» یا «TradingView» نیز، می توانید با استفاده از کدهای معین، اندیکاتور MACD را رسم کنید. این کار، به شما اجازه می دهد تا پارامترهای اندیکاتور را به دلخواه تغییر دهید و تنظیمات بیشتری را اعمال کنید.

همچنین، می توانید MACD را با دیگر اندیکاتورها و ابزارهای تحلیل تکنیکی ترکیب کنید. پس از رسم MACD، سه خط اصلی آن یعنی خط MACD، خط سیگنال و هیستوگرام در پایین نمودار قیمت ظاهر می شوند و شما می توانید الگوها، تلاقی ها و سیگنال های مختلف MACD را بهتر رصد کنید.

تنظیمات اندیکاتور مکدی

اندیکاتور MACD، دارای چند پارامتر قابل تنظیم است که می توانید آن ها را بر اساس استراتژی و سبک معاملاتی خود تغییر دهید. پارامترهای اصلی عبارتند از:

- دوره های میانگین متحرک سریع و کند: این دو عدد که معمولا «12 و 26» هستند، طول دوره میانگین های متحرکی را تعیین می کنند که برای محاسبه خط MACD از آن ها استفاده می شود.

هرچه اختلاف این دو عدد بیشتر باشد، واکنش MACD به تغییرات قیمت سریع تر خواهد بود.

- دوره میانگین متحرک MACD: این عدد که معمولا «9» است، طول دوره میانگین متحرکی را تعیین می کند که برای رسم خط سیگنال از آن استفاده می شود. عدد بزرگتر، باعث می شود فاصله خط سیگنال از خط MACD بیشتر شود.

- نوع داده های مورد استفاده: می توانید مشخص کنید که برای محاسبات، از داده های قیمت باز، بسته، حداقل یا حداکثر روزانه استفاده شود.

- حدود بالا و پایین هیستوگرام: این دو عدد، محدوده عددی را برای هیستوگرام تعیین می کنند، به این معنی که هیستوگرام نمی تواند از این محدوده ها فراتر رود.

علاوه بر این، تنظیمات دیگری مانند «رنگ خطوط»، «وضوح نمایش» و «اضافه کردن سطوح تراز» را نیز می توانید انجام دهید تا ظاهر و کارکرد MACD را متناسب با نیازهای خود سفارشی کنید.

نظر کارشناس اف ایکس ماکسی درباره استراتژی معاملاتی مکدی

موفقیت در دنیای پرنوسان بازارهای مالی، به داشتن استراتژی های معاملاتی قدرتمند و قابل اعتماد بستگی دارد. استراتژی معاملاتی با مکدی یکی از مهم ترین ابزارهایی است که می تواند به شما در دستیابی به این هدف کمک کند.

با درک عمیق رفتار «اندیکاتور MACD»، شما می توانید از استراتژی های متنوعی مانند عبور از خطوط، عبور از صفر، همگرایی/واگرایی و ترکیب با سایر ابزارها برای شناسایی فرصت های معاملاتی سودآور استفاده کنید.

اگرچه هیچ استراتژی کامل نیست، اما با انتخاب روشی که با سطح تجربه، ریسک پذیری و اهداف شما متناسب باشد، می توانید به موفقیت بزرگی در معاملات خود دست یابید. پس بیایید از این قدرت را در اختیار بگیریم و با مکدی، قدم های محکمی به سوی ثروت و رسیدن به اهداف مالی خود برداریم.

سوالات متداول

❓آیا استراتژی عبور از خطوط (Crossover) برای معامله گران تازه کار مناسب است؟

بله، در این روش نقاط ورود و خروج با توجه به تلاقی خط MACD و خط سیگنال تعیین می شوند. قواعد آن آسان برای درک است و سیگنال های نسبتا قابل اعتمادی ارائه می کند.

❓چگونه می توان سیگنال های کاذب MACD را کاهش داد؟

بهتر است آن را با سایر ابزارهای تحلیل تکنیکال ترکیب کنید. مثلا استفاده از نوسان سنج ها مانند RSI یا استوکاستیک؛ می تواند به شناسایی شرایط اشباع خرید و فروش کمک کند. همچنین استفاده از الگوهای شمعی و میانگین های متحرک می تواند تاییدی برای سیگنال های MACD باشد.

❓آیا استراتژی همگرایی/واگرایی برای معامله گران تازه کار مناسب است؟

خیر! این استراتژی، نیازمند تجربه و درک عمیق از رفتار MACD و الگوهای آن است. خطر سیگنال های کاذب در این روش بالاست و تفسیر صحیح آن برای معامله گران تازه کار دشوار خواهد بود.

❓تفاوت بین خط MACD و خط سیگنال چیست؟

خط مکدی، تفاوت بین دو میانگین متحرک نمایی (EMA) است. در حالی که خط سیگنال، یک میانگین متحرک نمایی 9روزه از خط مکدی است. معامله گران از تقاطع بین این دو خط، برای تولید سیگنالهای معاملاتی و شناسایی تغییرات احتمالی روند استفاده میکنند.