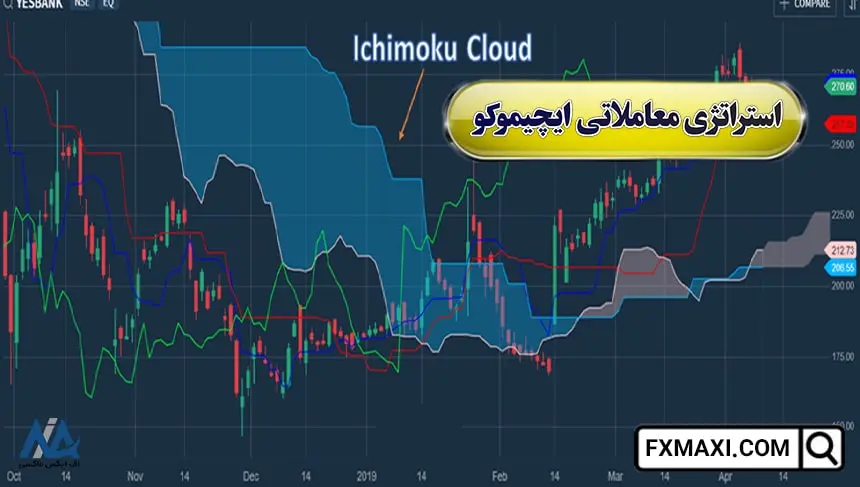

استراتژی ایچیموکو چیست؟! – معرفی استراتژی معاملاتی ایچیموکو

استراتژی ایچیموکو (Ichimoku)، به معنی «ایجاد تعادل در یک نگاه»، یکی از پر طرفدارترین اندیکاتورها در بین معامله گران است.

استراتژی معاملاتی ایچیموکو، با توجه به اجزای پر کاربردی که دارد؛ بعنوان یک استراتژی فارکس مستقل و سودده، می توان از آن استفاده کرد. اندیکاتور ایچیموکو، توسط گوئیچی هوسودا، روزنامه نگار ژاپنی، در اواخر دهه 1960 میلادی توسعه یافت.

اندیکاتور ابر ایچیموکو، یکی از مفیدترین و کاربردی ترین ابزارهای تحلیل تکنیکال برای پیش بینی روندها و به دست آوردن سیگنال فارکس؛ در بازارهای مالی «مانند فارکس و کریپتو» و همچنین، تشخیص «حمایت» و «مقاومت» در نماد معاملاتی است.

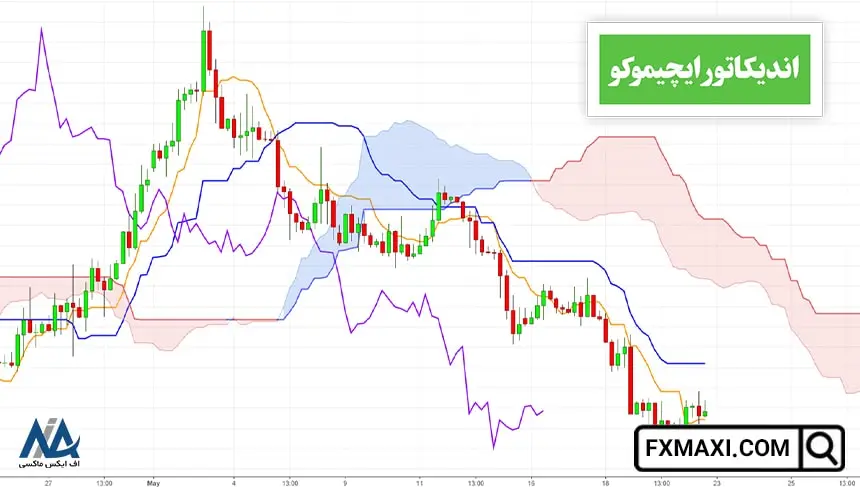

اندیکاتور ایچیموکو از چه اجزایی تشکیل می شود؟

اندیکاتور فارکس ایچیموکو، از پنج خط مختلف تشکیل شده است که هر یک از آنها، ویژگی ها و کاربردهای خاص خود را دارند. بین دو عدد از این خطوط، فضایی شکل میگیرد که به آن ابر کومو (Kumo Cloud) میگویند. با در نظر داشتن این موضوع، اجزای مختلف اندیکاتور ایچیموکو عبارتند از:

- تنکان سن (Tenkan-sen)

- کیجون سن (Kijun-sen)

- سنکو اسپن ای (Senkou Span A)

- سنکو اسپن بی (Senkou Span B)

- ابر ایچیموکو یا کومو (Kumo Cloud)

تنکان سن

- تنکان سن، اولین جزء اندیکاتور ایچیموکو است که به صورت یک خط قرمز رنگ در نمودار نمایش داده می شود.

- تنکان سن، یک میانگین متحرک 9 روزه است که از میانگین قیمت بالا و پایین 9 روز گذشته محاسبه می شود.

- حرکت تنکان سن به سمت بالا، نشان دهنده روند صعودی و حرکت افقی آن نشان دهنده بازاری در حال تغییر است.

کیجون سن

- کیجون سن، دومین جزء ایچیموکو است که به صورت خط آبی رنگ در نمودار ایچیموکو دیده می شود.

- کیجون سن، یک میانگین 26 روزه است که از میانگین قیمت بالا و پایین 26 روز گذشته به دست می آید.

- کیجون سن، به عنوان «شاخص حرکت قیمت» آینده عمل می کند.

سنکو اسپن A

- سنکو اسپن A، سومین جزء ایچیموکو است که به صورت خط نارنجی رنگ دیده می شود.

- این خط میانگین تنکان سن و کی جون سن است و می تواند به عنوان سطح «مقاومت» یا «حمایت» عمل کند.

سنکو اسپن B

- سنکو اسپن B، یکی از اجزای مهم اندیکاتور ایچیموکو است که با نگاه به نقطه میانی قیمت طی 56 روز گذشته محاسبه می شود.

- این دوره زمانی طولانی تر باعث می شود، محاسبه سنکو اسپن B کمی دشوار باشد و اغلب به صورت یک خط صاف در نمودار دیده می شود.

- زمانی که قیمت بالاتر از این خط قرار بگیرد، سنکو اسپن B به عنوان «خط حمایتی» عمل می کند و هنگامی که قیمت پایین تر از آن باشد، به عنوان «خط مقاومتی» تلقی می شود.

ابر ایچیموکو یا کومو (Kumo/ichimoku Cloud)

ابر ایچیموکو یا کومو، منطقه بین دو خط سنکو اسپن A و سنکو اسپن B را تشکیل می دهد. این منطقه رنگی، نقش مهمی در نشان دادن سیگنال های ایچیموکو و روند بازار دارد.

هنگامی که سنکو اسپن A، بالاتر از سنکو اسپن B باشد، ابر «صعودی» است و برعکس؛ اگر سنکو اسپن A پایین تر باشد، ابر «نزولی» خواهد بود.

در صورتی که قیمت در داخل ابر باشد، روند «خنثی» است. تحلیلگران از رنگ و شکل ابر برای تشخیص روند بازار استفاده می کنند. برای تشخیص روند از روی ابر ایچیموکو؛ میتوانید از جدول زیر کمک بگیرید.

| شرط | روند |

| صعودی | اگر قیمت بالای ابرکومو باشد یا سنکو A بالای سنکو B باشد. |

| نزولی | اگر قیمت زیر ابرکومو باشد یا سنکو A زیر سنکو B باشد. |

| خنثی | اگر قیمت داخل ابرکومو باشد یا سنکو A برابر سنکو B باشد. |

اندیکاتور ایچیموکو چگونه کار می کند؟

اندیکاتور ایچیموکو با ترکیب «چندین شاخص» و «میانگین متحرک» مختلف، نحوه عملکرد خود را انجام می دهد. این اندیکاتور، با نمایش تصویری جامع از وضعیت بازار، به معامله گران کمک می کند تا تصمیم گیری درستی داشته باشند و سیگنال طلا و ارز دیجیتال را به دست آورند.

در ابتدا، دو شاخص تنکان سن و کی جون سن به ترتیب با محاسبه میانگین متحرک ۹ روزه و ۲۶ روزه، روند کوتاه مدت و بلند مدت بازار را نشان می دهند. سپس با میانگین گیری از این دو شاخص، خطوط سنکو اسپن A و B به دست می آیند که نقاط حمایت و مقاومت را مشخص می کنند.

در نهایت، با ترکیب خطوط سنکو A و B، ابر ایچیموکو (کومو) شکل می گیرد. این ابر با نمایش رنگی خود، روند حاکم بر بازار را مشخص می کند.

اگر ابر سبز رنگ باشد، نشان دهنده روند «صعودی» و اگر قرمز باشد، نشانه روند «نزولی» است. علاوه بر این ها، شاخص چیکو اسپن نیز وجود دارد که با مقایسه موقعیت خود نسبت به قیمت، سیگنال خرید یا فروش ارائه می دهد.

به طور کلی، «اندیکاتور ایچیموکو»، با در نظر گرفتن نقاط قوت چندین شاخص مختلف، تصویر روشنی از بازار ارائه می دهد و معامله گران می توانند بر اساس آن تصمیم گیری کنند.

معرفی بهترین استراتژی های معاملاتی ایچیموکو

اندیکاتور ایچیموکو، با توجه به قابلیت هایی که دارد، می تواند بستر مناسبی برای اجرای استراتژی های معاملاتی مختلف فراهم کند. از جمله مهم ترین و موثر ترین استراتژی های معاملاتی ایچیموکو می توان به موارد زیر اشاره کرد:

1#: استراتژی ورود به بازار با تغییر رنگ ابر به سبز که نشان دهنده آغاز یک روند صعودی است.

2#: استراتژی خروج از بازار با عبور قیمت از کیجون سن که معمولا با رنگ آبی مشخص می شود.

3#: استراتژی فروش، با قرار گرفتن قیمت زیر «خطوط تبدیل» و «مبنا» که؛ نشان دهنده روند نزولی است.

4#: استراتژی خرید با قرار گرفتن قیمت بالای ابر کومو که نشان از روند صعودی دارد.

5#: استفاده از خطوط سنکو به عنوان سطوح حمایت و مقاومت.

6#: بهره گیری از شاخص چیکو برای دریافت سیگنال های خرید و فروش.

به کارگیری صحیح این استراتژی ها، می تواند به معامله گران کمک شایانی در تحلیل بازار و اتخاذ تصمیم گیری های درست معاملاتی بکند.

استراتژی ورود به بازار با تغییر رنگ ابر ایچیموکو

یکی از بهترین زمان ها برای ورود به بازار، هنگامی است که ابر ایچیموکو از رنگ قرمز به رنگ سبز، تغییر می کند.

این تغییر رنگ، نشان می دهد که روند صعودی آغاز شده و شرایط برای خرید مساعد است. البته باید توجه داشت که تاییدیه های بیشتری همچون؛ موقعیت قیمت نسبت به خطوط سنکو و شاخص های دیگر نیز ضروری است.

استراتژی خروج از بازار با عبور قیمت از کیجون سن

یکی دیگر از نکات مهم در استراتژی ایچیموکو، زمان «خروج از معامله» است. اغلب، هنگامی که قیمت از کیجون سن عبور می کند، فرصت خوبی برای خروج از بازار فراهم می شود؛ زیرا کی جون سن معمولا به عنوان خط حمایت یا مقاومت عمل می کند و شکسته شدن آن هشداری برای تغییر روند است.

استراتژی فروش با قرار گرفتن قیمت زیر خطوط تبدیل و مبنا

یکی از استراتژی های فروش در ایچیموکو، زمانی است که قیمت زیر خطوط تبدیل (تنکان سن و کیجون سن) و خط مبنا قرار می گیرد.

این وضعیت نشان می دهد که روند نزولی آغاز شده و فروش سهام یا ارز مناسب است. البته نباید تنها به این سیگنال بسنده کرد و حتما باید شاخص های دیگر همچون «رنگ ابر ایچیموکو» را نیز، در نظر گرفت.

استراتژی خرید با قرار گرفتن قیمت بالای ابر ایچیموکو

یکی از بهترین زمان ها برای خرید، هنگامی است که قیمت بالای ابر ایچیموکو قرار می گیرد. ابر ایچیموکو، منطقه بین دو خط سنکو اسپن A و B است.

وقتی قیمت بالاتر از این منطقه باشد، نشانه آغاز یک روند صعودی است و شرایط برای خرید مساعد می شود.

استفاده از خطوط سنکو به عنوان سطوح حمایت و مقاومت

یکی از کاربردهای مهم خطوط سنکو اسپن A و B، استفاده از آن ها به عنوان سطوح حمایت و مقاومت است.

زمانی که قیمت بالاتر از این خطوط قرار می گیرد، آن ها به عنوان حمایت عمل می کنند و وقتی قیمت پایین تر از آن ها است، نقش مقاومت را ایفا می کنند. با شناسایی این سطوح می توان اهداف قیمتی مناسبی را تعیین کرد.

بهره گیری از شاخص چیکو برای دریافت سیگنال های خرید و فروش

شاخص چیکو اسپن، با مقایسه موقعیت خود با قیمت، سیگنال های خرید و فروش با ایچیموکو را ارائه می دهد.

هنگامی که این شاخص از پایین به بالا، از قیمت عبور می کند، «سیگنال خرید» و زمانی که از بالا به پایین حرکت کند، «سیگنال فروش» می دهد.

نکات مهم درباره مدیریت ریسک در استراتژی معاملاتی با ایچیموکو

مدیریت ریسک، یکی از جنبه های کلیدی استراتژی های معاملاتی موفق است و استفاده از ابزار ایچیموکو می تواند در این امر بسیار مفید باشد.

نکته #1: شناسایی نقاط ورود و خروج مناسب، مهمترین نکته است. کومو که یکی از اجزای اصلی ایچیموکو است، می تواند به عنوان یک مرز برای قرار دادن حد ضرر عمل کند.

به عنوان مثال، اگر قیمت پایین تر از کومو باشد، روند نزولی است و معامله گران ممکن است تصمیم بگیرند فقط؛ معاملات فروش انجام دهند. در این حالت، قرار دادن دستور حد ضرر (loss-stop) بالای کومو می تواند از زیان های بزرگ، جلوگیری کند.

نکته #2: تنظیم حجم معامله (sizing position)، بر اساس ریسک پذیری فردی و میزان حد ضرر تعیین شده بسیار مهم است.

به طور مثال، اگر معامله گری تصمیم دارد برای هر معامله تنها 1% از کل سرمایه خود را ریسک کند و حد ضرر را 20 پیپ، پایین تر از نقطه ورود خود تعیین کرده باشد، باید حجم معامله را طوری تنظیم کند که اگر به حد ضرر برخورد کرد، دقیقا 1% از سرمایه خود را از دست بدهد.

نکته #3: استفاده از فاکتورهای مختلف ایچیموکو؛ برای شناسایی سطوح کلیدی است. علاوه بر کومو، سه خط دیگر «به نام های تنکان سن، کیجون سن و چیکو اسپن» وجود دارد که می توانند در تشخیص نقاط ورود و خروج موثر باشند.

معامله گر می تواند از تقاطع تنکان سن و کیجون سن، به عنوان سیگنال های معاملاتی و از چیکو اسپن به عنوان تاییدیه حرکت بازار یا هشدارهای خروج استفاده کند.

نکته #4: پیروی از «اصل کاتونری» است. این اصل جذاب ژاپنی، به معنای تراشیدن بی رحمانه و رها کردن بی درنگ است. این بدان معنا است که معامله گران، باید بدون تردید و به سرعت از معاملات ضرر ده خود خارج شوند.

تعلق نداشتن به یک معامله و توانایی سریع برای «حفظ سرمایه» بسیار حیاتی است.

نکته #5: داشتن یک برنامه معاملاتی منسجم و پایبندی به آن است. کمک گرفتن از ابزار ایچیموکو در تدوین یک برنامه مدیریت ریسک و استراتژی معاملاتی که بر اساس قواعد واضح و مشخصی عمل می کند، می تواند مسیری برای دستیابی به موفقیت در معامله باشد.

مزایا و محدودیت های استراتژی های بر پایه ایچیمیکو

این سیستم معاملاتی دارای مزایا و محدودیت های متعددی است که درک آنها برای معامله گران ضروری است.

مزایا

- ارائه نگاه جامع به بازار؛

- به معامله گران کمک می کند تا از سیگنال های نادرست و نوسانات کوتاه مدت بازار گمراه نشوند؛

- سیستم ایچیموکو در تشخیص روندهای طولانی مدت بسیار موثر است و به معامله گران کمک می کند تا معاملات بلند مدت و سودآوری داشته باشند؛

- توانایی تبدیل سیگنال های مختلف به یک استراتژی معامالتی منسجم.

معایب

- این ابزار در بازارهای بدون رنج (روند قوی)، ممکن است کمتر موثر باشد؛

- به دلیل پیچیدگی و تعداد زیاد خطوط و اجزاء، ممکن است برای معامله گران تازه کار، گیج کننده باشد؛

- زمان برای آموزش و تسلط یافتن به ایچیموکو، می تواند طولانی باشد و معامله گران باید به خود اختصاص دهند تا با نحوه تفسیر داده های مختلف و کاربرد صحیح آن ها در شرایط مختلف بازار آشنا شوند؛

- حجم اطلاعاتی که ایچیموکو ارائه می دهد، ممکن است به ایجاد تحلیل های بیش از حد و تعلیق عمل بینجامد. به این ترتیب، ممکن است معامله گران فرصت های خوبی را به دلیل ناتوانی در اتخاذ تصمیمات قاطعانه از دست بدهند.

نظر کارشناس اف ایکس ماکسی درباره استراتژی ایچیموکو

استراتژی معاملاتی ایچیموکو، با در نظر گرفتن عوامل مختلفی همچون «روندهای کوتاه مدت و بلند مدت»، نقاط «حمایت و مقاومت و جهت گیری بازار»، تصویری جامع و واضح از وضعیت بازار ارائه می دهد.

معامله گران، می توانند با تکیه بر این اندیکاتور، استراتژی ارز دیجیتال و فارکس مناسبی را برای ورود و خروج از بازار طراحی و اجرا نمایند. البته همانند هر ابزار دیگری، ایچیموکو نیز محدودیت هایی دارد که باید مد نظر قرار گیرند.

با این وجود، یادگیری و به کارگیری درست آن می تواند ابزاری بسیار ارزشمند در جعبه ابزار معامله گران باشد.

سوالات متداول

❓چرا استفاده از ایچیموکو برای تحلیل بازار و اتخاذ استراتژی معاملاتی، مفید است؟

استراتژی ایچیموکو، با در نظر گرفتن عوامل مختلفی «مانند روندهای کوتاه مدت و بلندمدت، نقاط حمایت و مقاومت و جهت گیری بازار»، تصویری جامع از وضعیت بازار ارائه میدهد که برای تحلیل و اتخاذ استراتژی، بسیارمفید است.

❓مهمترین مزایا و معایب استراتژی های مبتنی بر ایچیموکو، چیست؟

از مزایا، میتوان به «دیدجامع نسبت به بازار، تشخیص بهتر روندهای بلندمدت و تبدیل سیگنال ها به استراتژی منسجم»؛ اشاره کرد. از معایب نیز، میتوان به «پیچیدگی زیاد برای مبتدیان و کم اثر بودن در بازارهای بدون روند»، اشاره نمود.

❓چگونه میتوان ریسک معاملاتی با استفاده از ایچیموکو را؛ مدیریت کرد؟

استفاده از اندیکاتور ایچیموکو، به عنوان «مرزی برای تعیین حد ضرر، تنظیم حجم معامله بر اساس ریسک پذیری فردی» و بهره گیری از سایرخطوط ایچیموکو؛ برای تعیین نقاط ورود و خروج و پایبندی به یک برنامه معاملاتی منسجم، از جمله راه های مدیریت ریسک با ایچیموکو است.