استراتژی معاملاتی تمساح چیست؟! – کاربردهای استراتژی الیگیتور

استراتژی تمساح (Alligator)، یک ابزار معاملاتی هوشمند و کاربردی در تحلیل تکنیکال جهت دریافت سیگنال فارکس است؛ این استراتژی به معاملهگران کمک میکند «روندهای بازار» و «نقاط ورود و خروج» احتمالی را شناسایی کنند.

اندیکاتور الیگیتور، که با الهام از رفتار تمساح ها در طبیعت، زمان های آغاز روندهای قیمتی جدید را شناسایی می کند. در سال 1995 توسط بیل ویلیامز طراحی و ابداع شد.

این اندیکاتور ترکیبی از Balance Lines (میانگین متحرک) است که از «هندسه فراکتال» و «پویایی غیرخطی» در استراتژی های فارکس، استفاده میکند.

انواع استراتژی الیگیتور و تنظیمات آن

| تنظیمات اندیکاتور تمساح یا الیگیتور | توضیح |

| فک آبی رنگ | میانگین متحرک ساده 13 روزه، منتقل شده به 8 کندل جلوتر. |

| دندان های قرمز | میانگین متحرک ساده 13 روزه، منتقل شده به 8 کندل جلوتر. |

| لب های سبز | میانگین متحرک ساده 8 روزه، منتقل شده به 5 کندل جلوتر. |

راهنمای کامل معامله با استراتژی تمساح

استراتژی باینری آپشن تمساح «Alligator»، یکی از محبوب ترین استراتژی های معاملاتی در بازارهای مالی است. در این راهنما، نحوه اجرای موفق این استراتژی را گام به گام بررسی خواهیم کرد.

گام #1: آماده سازی نمودار

ابتدا، باید نمودار مورد نظر را برای استفاده از استراتژی تمساح آماده کنید. اندیکاتور تمساح را در «پلتفرم معاملاتی» خود اضافه کنید. این اندیکاتور در پلتفرم های معروف [مانند متاتریدر]؛ به صورت پیش فرض وجود دارد.

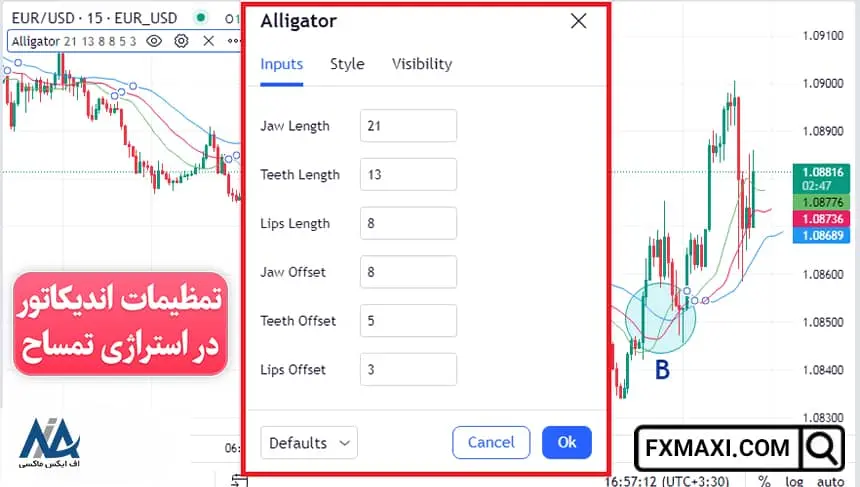

گام #2: تنظیمات اندیکاتور

پس از اضافه کردن اندیکاتور فارکس، باید تنظیمات آن را بررسی کنید. تنظیمات پیش فرض اندیکاتور تمساح عبارتند از:

- فک آبی رنگ: مووینگ اوریج ساده 13 روزه، منتقل شده به 8 کندل جلوتر؛

- دندان های قرمز: میانگین متحرک ساده 8 روزه، منتقل شده به 5 شمع جلوتر؛

- لب های سبز: میانگین متحرک ساده 5 روزه، منتقل شده به 3 کندل جلوتر.

شما می توانید این تنظیمات را بر اساس «تایم فریم»، «استراتژی» و «سبک معاملاتی» خود تغییر دهید.

گام #3: شناسایی شروع روند

استراتژی تمساح، بر پایه سه میانگین متحرک ساده با دوره های زمانی متفاوت شکل گرفته است.

این سه خط، شامل «فک آبی رنگ»، «دندان های قرمز» و «لب های سبز» هستند که هر کدام؛ نشان دهنده یک دوره زمانی متفاوت برای محاسبه میانگین متحرک می باشند.

هنگامی که سه خط نزدیک به هم و در هم تنیده شده باشند، به این معنی است که بازار در حالت رنج و بدون روند قرار دارد. این وضعیت همانند «تمساح خوابیده» تلقی می شود. حال باید منتظر سیگنال های شروع روند از اندیکاتور الیگیتور باشید.

زمانی که خط سبز (لب ها) از بالای خطوط قرمز (دندان ها) و آبی (فک) عبور کند، این نشانه شروع یک «روند صعودی» است. هرچه خطوط بیشتر از هم فاصله بگیرند، روند صعودی قوی تر خواهد بود.

در مقابل، اگر خط سبز از پایین خطوط قرمز و آبی عبور کند، این نشانگر شروع یک «روند نزولی» است. هرچه فاصله خطوط بیشتر شود، روند نزولی قدرتمندتر می گردد. در طول یک روند، اگر خطوط دوباره به هم نزدیک شوند و در هم تنیده گردند، این نشانه پایان روند جاری و احتمال شروع دوره رنج جدید است.

گام #4: ورود به معامله

پس از شناسایی شروع روند، می توانید وارد معامله شوید. برای روند صعودی، «پوزیشن خرید» و برای روند نزولی، «پوزیشن فروش» باز کنید.

گام #5: مدیریت ریسک

قبل از ورود به معامله، حتما یک استراتژی مدیریت ریسک تدوین کنید. تعیین سطوح «توقف ضرر» و «هدف سود»، استفاده از لات مناسب و رعایت سایز پوزیشن از اصول مهم مدیریت ریسک هستند.

گام #6: خروج از معامله

برای خروج از معامله می توانید از چند روش استفاده کنید:

- زمانی که خطوط اندیکاتور تمساح دوباره به هم نزدیک شوند و در هم تنیده گردند، این نشانه پایان روند جاری است.

- استفاده از اندیکاتورهای دیگر مانند «MACD» یا «RSI» برای شناسایی اصلاح قیمت یا تغییر روند.

- رسیدن به سطوح هدف سود از پیش تعیین شده.

با دنبال کردن این راهنما و تمرین کافی، می توانید از «استراتژی تمساح» به عنوان یک ابزار قدرتمند برای شناسایی روندها و کسب سود در بازارهای مالی بهره ببرید.

استراتژی معاملاتی تمساح چه کاربردی دارد؟!

اندیکاتور تمساح (Alligator)، کاربردهای زیر را برای استراتژی معاملاتی دارد:

- شناسایی روندهای صعودی و نزولی در بازار: این اندیکاتور، با نحوه قرارگیری و فاصله سه خط آبی، قرمز و سبز نسبت به هم می تواند روندهای صعودی و نزولی را در بازار تشخیص دهد.

- تشخیص نواحی رنج و عدم وجود روند: زمانی که سه خط این اندیکاتور «نزدیک به هم» یا «در هم تنیده» شده باشند، نشان دهنده دوره رنج یا عدم وجود روند در بازار است.

- سیگنال خرید و فروش: عبور خط سبز (لب تمساح) از بالای دو خط دیگر [سیگنال خرید] و عبور آن از زیر [سیگنال فروش] را نشان می دهد.

- تایید قدرت روند: هرچه خطوط از هم فاصله بیشتری بگیرند، نشان دهنده قدرت بیشتر روند صعودی یا نزولی است.

- ترکیب با سایر ابزارها: این اندیکاتور معمولا به تنهایی استفاده نمی شود و برای کاهش خطا های احتمالی و بهبود عملکرد، باید با سایر اندیکاتورهای تاییدکننده روند (مومنتوم) مانند شاخص قدرت نسبی، مکدی و غیره ترکیب شود.

نکات مهم استفاده از استراتژی تمساح که باید بدانید!

- تاخیر در سیگنال دهی: از آنجا که این اندیکاتور از نوع تاخیری (Lagging) است، ممکن است در شروع یک روند جدید، با تاخیر «سیگنال های ورود» را صادر کند و بخشی از حرکت را از دست بدهد.

- عملکرد ضعیف در شرایط نوسانی: در بازارهای نوسانی و بدون روند مشخص، سیگنال های این اندیکاتور ممکن است گمراه کننده باشند.

- نیاز به تایید سیگنال ها: به دلیل احتمال خطای سیگنال ها، لازم است سیگنال های اندیکاتور تمساح را با سایر «اندیکاتورهای روندی» یا مومنتوم [مانند MACD، RSI، ADX و غیره]؛ تایید کنید.

- استفاده از واگرایی: برای تایید بیشتر سیگنال ها، می توانید از واگرایی اندیکاتور مومنتوم با قیمت استفاده کنید.

- تنظیمات پریود: پریودهای پیش فرض این اندیکاتور؛ «13، 8 و 5» است اما برخی معامله گران این پریودها را بر اساس تایم فریم و «استراتژی» خود تغییر می دهند.

- دقت در تفسیر خطوط: تفسیر صحیح قرارگیری و فاصله خطوط نسبت به هم برای «شناسایی روند» و «شدت آن» بسیار مهم است.

- انتظارات واقع بینانه: این اندیکاتور، یک ابزار کمکی است و نباید تنها به آن اتکا کرد، بلکه باید در کنار سایر «تحلیل های بنیادی» و «تکنیکی» مورد استفاده قرار گیرد.

استراتژی تمساح برای کدام تریدرها مناسب است؟

استراتژی معاملاتی اندیکاتور الیگیتور یا تمساح برای دسته خاصی از تریدرها مناسب است که ویژگی های زیر را دارند:

- تریدرهای روندگیر (Trend Follower): این استراتژی، اساسا برای شناسایی و دنبال کردن روندهای قیمتی طراحی شده است. بنابراین، برای تریدرهایی که سبک معاملاتی روندگیر دارند و سعی می کنند در جهت روند حرکت کنند، بسیار مناسب است.

- تریدرهای بلند مدت: از آنجا که اندیکاتور تمساح از نوع اندیکاتورهای تاخیری است، بیشتر برای تایم فریم های بلند مدت مانند روزانه، هفتگی و ماهانه کارایی دارد.

- تریدرهای حرفه ای و تجربه: این استراتژی، برای تریدرهای مبتدی کمی پیچیده است. تفسیر صحیح رفتار خطوط و تشخیص زمان مناسب ورود نیازمند تجربه و مهارت است. بنابراین، تریدرهای حرفه ای و با تجربه بهتر می توانند از آن استفاده کنند.

- کسانی که از ترکیب اندیکاتورها استفاده می کنند: همانطور که ذکر شد، اندیکاتور تمساح به تنهایی کارایی کاملی ندارد و باید با سایر اندیکاتورها ترکیب شود. تریدرهایی که از «استراتژی ترکیبی» استفاده می کنند، بهتر می توانند از این اندیکاتور بهره ببرند.

مزایا و معایب استراتژی تمساح

در مجموع، استراتژی تمساح یک ابزار قدرتمند برای «شناسایی روندها» است، اما باید توجه داشت که مانند هر استراتژی دیگری، دارای محدودیت هایی نیز هست. ترکیب آن با سایر ابزارها و «مدیریت ریسک» صحیح می تواند به افزایش موفقیت در معامله گری کمک شایانی نماید.

مزایا

- شناسایی روندهای جدید: این استراتژی توانایی شناسایی روندهای قیمتی نو ظهور را دارد و می تواند تریدرها را از شروع روندهای «صعودی یا نزولی» جدید آگاه سازد.

- ساده و قابل درک: مفهوم استراتژی تمساح بسیار ساده و قابل درک است. استفاده از «سه میانگین متحرک» ساده، درک نحوه عملکرد آن را برای معامله گران آسان می کند.

- کاربرد در تمامی بازارها: این استراتژی در تمامی بازارهای مالی از جمله «فارکس»، «کریپتو»، «سهام» و غیره قابل استفاده است.

- امکان ترکیب با دیگر اندیکاتورها: تمساح را می توان با سایر اندیکاتورهای موجود در «تحلیل تکنیکال» ترکیب کرد تا سیگنال های معاملاتی دقیق تری دریافت شود.

- عملکرد در تمامی تایم فریم ها: استراتژی تمساح در تمامی تایم فریم های معاملاتی از چند دقیقه تا روزانه و هفتگی قابل استفاده است.

معایب

- تاخیر در سیگنال دهی: از آنجایی که این استراتژی بر اساس «میانگین های متحرک» بنا شده، ممکن است در شناسایی نقطه دقیق شروع روند با تاخیر مواجه شود.

- احتمال سیگنال های اشتباه: در شرایط نوسانی و رنج بازار، این استراتژی ممکن است سیگنال های گمراه کننده ای ارائه دهد.

- عدم شناسایی نقاط خروج: استراتژی تمساح برای شناسایی نقاط خروج از معامله طراحی نشده است و باید از دیگر ابزارها برای این منظور استفاده کرد.

- نیاز به تجربه: استفاده موفق از این استراتژی نیازمند «تجربه و مهارت» در تفسیر سیگنال های آن است. تریدرهای تازه کار ممکن است در ابتدا با مشکلاتی مواجه شوند.

- تاثیرپذیری از تنظیمات: عملکرد استراتژی تمساح تا حد زیادی به تنظیمات دوره زمانی میانگین های متحرک آن بستگی دارد. تنظیمات نا مناسب می تواند سبب کاهش کارایی آن شود.

نظر کارشناس اف ایکس ماکسی درباره استراتژی تمساح

استراتژی معاملاتی اندیکاتور الیگیتور یا تمساح، یک ابزار قدرتمند برای شناسایی «روندهای قیمتی» در بازارهای مالی است. این استراتژی طلا با استفاده از سه میانگین متحرک ساده با «دوره های زمانی» متفاوت، زمان شروع روندهای صعودی و نزولی را تشخیص می دهد و علاوه بر آن، قدرت و جهت روند را نیز مشخص می کند.

با این حال، باید توجه داشت که این استراتژی دارای محدودیت هایی از جمله «تاخیر در سیگنال دهی»، احتمال «سیگنال های اشتباه» در شرایط نوسانی و عدم شناسایی نقاط خروج است.

بنابراین، برای استفاده موفق از این استراتژی، ترکیب آن با سایر ابزارها، رعایت مدیریت ریسک و تجربه کافی در تفسیر سیگنال ها ضروری می باشد.

سوالات متداول

❓ استراتژی تمساح، برای چه نوع معامله گرانی مناسب است؟

این استراتژی، بیشتر برای «معامله گران روندگیر»، «بلند مدت» و «باتجربه» که از ترکیب اندیکاتورها استفاده می کنند، مناسب است.

❓آیا استراتژی تمساح به تنهایی کافی است؟

خیر، توصیه می شود این استراتژی با سایر «اندیکاتورها و ابزارهای تحلیل تکنیکال» ترکیب شود تا کارایی بیشتری داشته باشد.

❓نحوه تشخیص شروع یک روند در این استراتژی چگونه است؟

عبور خط سبز (لب)، از بالای خطوط قرمز (دندان) و آبی (فک)، نشانه شروع روند صعودی و عبور از پایین آن ها، نشانه شروع روند نزولی است.

❓ آیا می توان تنظیمات پیش فرض اندیکاتور را تغییر داد؟

بله، کاربران می توانند دوره های زمانی خطوط را، بر اساس تایم فریم و استراتژی خود تغییر دهند.