استراتژی مارتینگل چیست؟ – نگاهی به [استراتژی آنتی مارتینگل]

استراتژی مارتینگل (Martingale)، یکی از استراتژی های فارکس پر ریسک و نوعی از سبک شرط بندی است؛ که بر اساس فرضیه «دو برابر کردن» و نظریه «بازگشت به میانگین» طراحی شد!

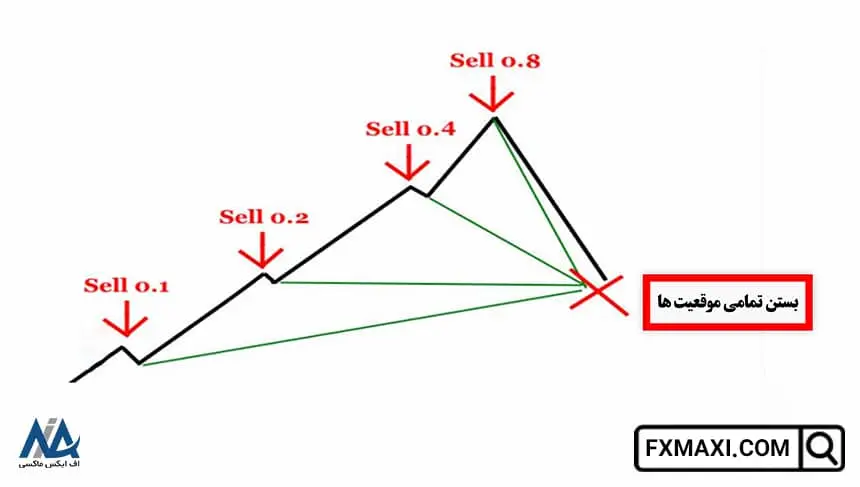

مارتینگل در بین استراتژی های ارز دیجیتال، یک «استراتژی معاملاتی» است که برای کاهش ضرر و خرید و فروش به صورت پله ای که معامله گر، وقتی معامله خود را در ضرر می بیند، به اندازه دو برابر سرمایه ی اولیه خود؛ سرمایه وارد می کند و به اصطلاح سرمایه ی خود را دو برابر می کند.

سیستم معاملاتی مارتینگل، در [قرن 18] توسط «پیل پیرلوی»، ریاضی دان فرانسوی اختراع شد. بر اساس ایده ی اصلی سیستم مارتینگل، به لحاظ آماری غیر ممکن است که همیشه شکست بخورید. پس باید در انتظار یک معامله موفق و افزایش مجدد سرمایه، حجم معاملات خود را بطور مرتب افزایش دهید،حتی در صورتی که سرمایه شما در حال کاهش باشد!

دو چالش سیستم معاملاتی مارتینگل!

سیستم مارتینگل از نظری جذاب به نظر میرسد، زیرا فرض بر این است که با افزایش مداوم سرمایهگذاری پس از ضررها، سرانجام یک معامله سودآور رخ خواهد داد که تمامی ضررهای قبلی را جبران کرده و سودی نیز به همراه دارد. با این حال، این سیستم دو چالش اساسی دارد:

نیاز به سرمایه بسیار بالا

به منظور پیروزی در این استراتژی، سرمایهگذار باید دارای منابع مالی کافی برای ادامه دو برابر کردن سرمایهگذاری پس از هر ضرر باشد.

در واقعیت، بازارهای مالی؛ محدودیت هایی دارند و سرمایهگذار ممکن است قبل از جبران ضررها به حدی از ضرر برسد که دیگر نتواند سرمایهگذاری کند!!

ریسک بالا

استفاده از استراتژی مارتینگل، به معنای «پذیرش ریسک» بسیار بالایی است! افزایش پی در پی حجم معاملات پس از هر ضرر، ریسک زیان های بزرگتر را به همراه دارد.

در صورت عدم دستیابی به سود در معاملات پیاپی، سرمایهگذار میتواند به سرعت کل سرمایه خود را از دست بدهد.

نحوه کار استراتژی مارتینگل به چه صورت است؟!

سیستم معاملاتی مارتینگل یک روش سرمایهگذاری است که بر اساس افزایش مبلغ معامله پس از هر زیان به منظور «جبران ضررهای پیشین» و «کسب سود» استوار است.

این استراتژی اسکالپ فارکس، بر فرضیه ای بنا شده است که با حفظ یک شرط ثابت و افزایش دو برابری سرمایه پس از هر باخت، در نهایت یک برد رخ خواهد داد که؛ کل ضررهای قبلی را جبران میکند و به سود منجر میشود!

مثالی از استراتژی مارتینگل

برای توضیح بهتر این مفهوم، از مثالی با شرط بندی روی نتایج یک بازی تاس استفاده میکنیم. فرض کنید شما بر روی این شرط بندی میکنید که نتیجه پرتاب تاس عدد فرد خواهد بود.

هر پرتاب تاس، احتمال برابری برای نتایج مختلف دارد و هر پرتاب مستقل از پرتاب قبلی است.

شما بازی را با شرطبندی 100$ آغاز میکنید. اگر در اولین پرتاب بازنده شوید، یعنی عدد زوج بیاید، شما در پرتاب بعدی شرط خود را به 200$ افزایش میدهید.

اگر دوباره باختید، شرط بعدی خود را به 400$ افزایش میدهید و این روند را تا زمانی که برنده شوید ادامه میدهید.

نتایج ممکن به این شرح است:

- اگر در پرتاب اول برنده شوید، سود شما 100$ خواهد بود.

- اگر پرتاب اول را باختید، ولی پرتاب دوم را برنده شوید، باز هم با یک سود خالص 100 دلاری؛ بازی را به پایان میبرید (برد 200 دلار منهای 100$ ضرر از پرتاب اول).

- اگر دو پرتاب اول را باختید، ولی در پرتاب سوم برنده شوید، باز هم 100$ سود خالص خواهید داشت، چرا که کل ضررهایتان (300$) توسط برد 400 دلاری جبران میشود.

این روند نشان میدهد که با پیروی از استراتژی مارتینگل و داشتن منابع مالی کافی برای ادامه دادن شرطبندی ها، میتوان ضررها را جبران نموده و به سود رسید.

با این حال، این استراتژی «ریسک بالایی» دارد، چرا که نیاز به سرمایه قابل توجهی دارد تا بتوان شرطبندی ها را پس از هر باخت دوبرابر کرد و در صورت عدم برنده شدن در چندین دور، میتواند منجر به زیان های بزرگ شود.

آموزش گام به گام استفاده از استراتژی مارتینگل

استفاده از استراتژی مارتینگل میتواند ریسک های بالایی به همراه داشته باشد و نیاز به «دقت»، «برنامهریزی» و «مدیریت سرمایه» دارد. در ادامه، گام به گام استفاده از این استراتژی در بازارهای مالی آورده شده است:

1#: تعیین سطح پایه سرمایهگذاری؛ انتخاب یک مبلغ پایه برای سرمایهگذاری که بخش کوچکی از کل سرمایه شما باشد. این مبلغ باید به گونه ای باشد که شما قادر به تحمل چندین دور زیان متوالی باشید بدون آنکه تمام سرمایهتان را از دست بدهید.

2#: انتخاب بازار؛ انتخاب یک بازار با نوسانات معقول و فرصت های مناسب برای سرمایهگذاری. بازارهایی با «نوسان شدید» ممکن است ریسک بیشتری داشته باشند.

3#: تعیین قوانین ورود و خروج؛ تعیین استراتژی های مشخص، برای ورود به معاملات و خروج از آن ها. این موضوع شامل «تعیین سطح حمایت» و «مقاومت»، «استفاده از شاخص های تکنیکال»، یا دیگر معیارهای تصمیم گیری است.

4#: شروع با مبلغ پایه؛ شروع معاملات با استفاده از مبلغ پایه ای که در گام 1 تعیین شده است.

5#: افزایش سرمایه پس از هر ضرر؛ در صورتی که معامله ای زیان ده باشد، مبلغ سرمایهگذاری برای معامله بعدی دو برابر شود. این افزایش باید با استراتژی مدیریت سرمایه و قابلیت تحمل زیان شما همخوانی داشته باشد.

6#: بازگشت به مبلغ پایه پس از برد؛ پس از یک معامله سودآور، به «مبلغ پایه» اولیه برگردید و با همان مبلغ شروع به معامله کنید.

7#: تعیین حد زیان و حد سود؛ قبل از شروع هر معامله، حد زیان (Stop-Loss) و حد سود (Take- Profit) را تعیین کنید تا از زیان های بیش از حد و از دست دادن فرصت های سودآور جلوگیری شود.

8#: ارزیابی مجدد و تجدید نظر؛ به طور مداوم عملکرد استراتژی خود را ارزیابی کنید و در صورت نیاز تجدید نظر و تنظیمات لازم را انجام دهید.

استراتژی مارتینگل در کدام بازار معاملاتی کاربرد بیشتری دارد؟

استراتژی مارتینگل، به دلیل ماهیتش که بر اساس افزایش مبلغ سرمایهگذاری پس از هر ضرر استوار است، میتواند در تمام «بازارهای معاملاتی» کاربرد داشته باشد.

این استراتژی به ویژه در بازارهایی که امکان معامله با لوریج (اهرم) وجود دارد «مانند فارکس و ارز دیجیتال»؛ محبوبیت بیشتری پیدا کرده است.

دلیل این است که، معاملهگران میتوانند با استفاده از لوریج، مبالغ بیشتری را نسبت به سرمایه اولیه خود در معرض ریسک قرار دهند که این امر میتواند پتانسیل سودآوری استراتژی مارتینگل را افزایش دهد.

در بازار فارکس، به دلیل «نوسانات نسبتا پایین و امکان استفاده از لوریج بالا»، استراتژی مارتینگل میتواند به معاملهگران اجازه دهد تا ضررهای خود را با افزایش حجم معاملات در نقاط معین، جبران کنند.

با این حال، این کار میتواند سریعا به افزایش ریسک و احتمال از دست دادن سرمایه بزرگتر منجر شود.

در بازار «ارزهای دیجیتال»، به دلیل نوسانات شدید قیمت، استفاده از استراتژی مارتینگل میتواند هم فرصت های سودآوری بزرگی ایجاد کند و هم ریسک های بزرگی را به همراه داشته باشد.

معاملهگرانی که از مارتینگل استفاده میکنند، باید آماده باشند که در صورت تداوم زیان ها، سرمایه قابل توجهی را از دست دهند.

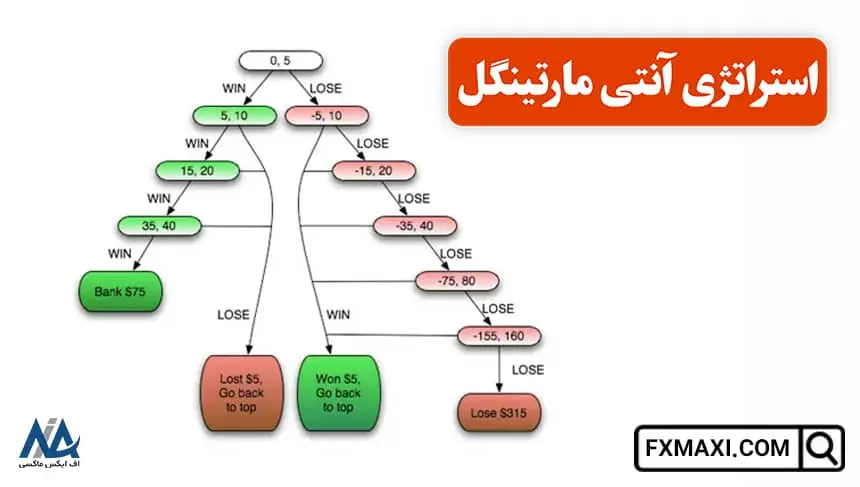

استراتژی آنتی مارتینگل چیست؟

استراتژی آنتی مارتینگل (Anti-Martingale) که به عنوان [مارتینگل معکوس] شناخته میشود، یک روش سرمایهگذاری و معاملاتی است.

در این استراتژی، به جای افزایش حجم معاملات پس از هر ضرر (همانطور که در استراتژی مارتینگل صورت میگیرد)، حجم معاملات پس از هر برد افزایش مییابد و پس از هر ضرر کاهش مییابد.

این استراتژی بر این اصل استوار است که، سرمایهگذاران و معاملهگران باید ریسک را در زمان های پیروزی افزایش دهند و در زمان های شکست، ریسک را کاهش دهند.

در روش آنتی مارتینگل، هنگامی که یک معامله گر در معامله ای موفق میشود و سود به دست میآورد، مبلغ سرمایه گذاری خود را برای معامله بعدی [دو برابر] میکند. این کار با این فرض انجام میشود که یک روند موفق میتواند ادامه یابد و در نتیجه، سود بیشتری به دست آید.

در مقابل، اگر معامله ای به ضرر منجر شود، معامله گر حجم معامله بعدی خود را کاهش میدهد (معمولا نصف میکند) تا از ریسک کمتری برخوردار شود و احتمال ضررهای بزرگتر را محدود کند.

این روش، بر خلاف مارتینگل، این امکان را فراهم میکند که در دوره های سودآوری، سودها را چند برابر و در دوره های ضرر، ضررها را محدود کنیم.

این امر به معاملهگران کمک میکند تا از یک روند مثبت بازار به نحو احسن بهرهبرداری کرده و در عین حال، ریسک های خود را در دوره های نامطلوب بازار کاهش دهند.

استراتژی آنتی مارتینگل، میتواند در تمامی بازارهای مالی از جمله [فارکس، سهام، ارزهای دیجیتال و غیره]؛ کاربرد داشته باشد. به ویژه در محیط هایی که تغییرات قیمت پیشبینیپذیرتر و روندهای مشخصی دارند.

این استراتژی به ویژه در بازارهایی که دارای روندهای قوی هستند، میتواند بسیار موثر باشد، چرا که معاملهگران میتوانند با شناسایی و پیروی از روند، سود خود را افزایش دهند.

نکات مهم استفاده از استراتژی مارتینگل

استفاده از استراتژی طلا مارتینگل در معاملات مالی، میتواند یک روش جذاب برای تلاش برای افزایش سودها باشد، اما این استراتژی ریسک های قابل توجهی به همراه دارد.

در صورت تمایل به استفاده از این استراتژی، مهم است که به چند نکته کلیدی توجه کنید تا از خطرات آن کاهش یابد و احتمال موفقیت افزایش یابد. در ادامه، نکات مهمی برای استفاده از استراتژی مارتینگل آورده شده است:

- شروع با مبلغ کوچک: حتما با یک مبلغ پایه کوچک شروع کنید تا فضای کافی برای دو برابر کردن معاملات پس از ضرر وجود داشته باشد. استفاده از مبلغ زیاد در ابتدا میتواند به سرعت منجر به اتمام سرمایه شود.

- تعیین حد ضرر: مشخص کردن حد ضرر، ضروری است تا مشخص شود شما تا چه حد مایل به ادامه افزایش حجم معاملات پس از زیان هستید. این نقطه توقف، میتواند بر اساس درصدی از سرمایه یا مبلغ ثابتی باشد.

- تحقیق و انتخاب دقیق دارایی ها: در بازارهای مالی، به ویژه در بازار رمزارزها، تحقیق و انتخاب دارایی های با پتانسیل رشد بلندمدت مهم است. از سرمایهگذاری تصادفی و بدون تحقیق در دارایی ها؛ خودداری کنید.

- داشتن برنامه و استراتژی مشخص: قبل از شروع به استفاده از مارتینگل، یک برنامه مشخص و استراتژی واضح داشته باشید. معین کنید که چه زمانی و چگونه از این استراتژی استفاده میکنید و چگونه میخواهید ریسک را مدیریت کنید.

- آمادگی برای پذیرش زیان: درک کنید که ممکن است استراتژی مارتینگل همیشه موفق نباشد؛ و باید آمادگی پذیرش زیان ها را داشته باشید. سرمایه ای را برای این استراتژی اختصاص دهید که تحمل از دست دادن آن را دارید.

- انعطاف پذیری و بازبینی استراتژی: استراتژی خود را به طور مداوم بازبینی و در صورت لزوم تنظیم کنید. شرایط بازار تغییر میکند و استراتژی های معاملاتی نیز باید با این تغییرات همگام شوند.

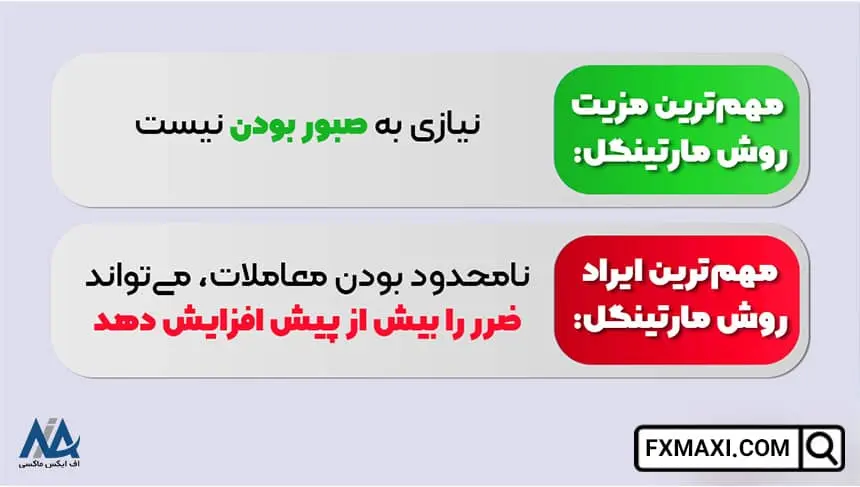

مزایا و معایب استراتژی مارتینگل

سیستم معاملاتی مارتینگل همانند هر رویکرد معاملهگری دیگری، مزایا و معایب خاص خود را به همراه دارد که در جدول زیر، به بررسی آن ها میپردازیم.

| مزایای استراتژی مارتینگل | معایب استراتژی مارتینگل |

| سادگی | ریسک پذیری بالا |

| پتانسیل بازیابی سریع | نیاز به منابع مالی زیاد |

| سودآوری در شرایط خاص بازار | اتکا به پیش بینی های دقیق |

نظر کارشناس اف ایکس ماکسی درباره استراتژی مارتینگل

در انتها میتوان گفت که، استراتژی باینری آپشن مارتینگل یکی از رویکردهای جذاب و در عین حال چالش برانگیز در بازارهای مالی است که میتواند تحت شرایط خاص، به کاهش ضررها و افزایش سودها منجر شود.

با این حال، این استراتژی نیازمند درک عمیقی از «مدیریت ریسک»، «تعیین سطح پایه سرمایهگذاری به شکل هوشمندانه» و داشتن «استراتژی مشخص» برای تعیین حد ضرر است.

مهم است که معاملهگران، همواره به خطرات احتمالی آگاه باشند و به یاد داشته باشند که هیچ استراتژی معاملاتی نمیتواند سود را تضمین کند و استفاده نادرست از مارتینگل میتواند به سرعت منجر به زیان های قابل توجه شود.

سوالات متداول

❓آیا استفاده از استراتژی مارتینگل در بازارهای مالی بیخطر است؟

خیر، استفاده از استراتژی مارتینگل در بازارهای مالی بدون خطر نیست. این استراتژی میتواند در صورت عدم مدیریت صحیح ریسک و سرمایه، به زیان های بزرگ منجر شود.

مارتینگل، بر افزایش حجم معاملات پس از هر ضرر استوار است که این میتواند در نهایت منجر به اتمام سرمایه شود؛ اگر معامله موفقیتآمیزی رخ ندهد.

❓آیا استراتژی مارتینگل برای تمامی سرمایهگذاران مناسب است؟

استراتژی مارتینگل به دلیل ریسک های بالای مرتبط با آن، برای همه سرمایهگذاران مناسب نیست! این استراتژی، بیشتر برای سرمایهگذارانی مناسب است که دارای «دانش کافی» از بازار، «توانایی تحلیل دقیق» و «مدیریت استراتژیک ریسک و سرمایه» هستند.

❓آیا روش های جایگزین به جای مارتینگل وجود دارد؟

بله، روش های معاملاتی جایگزین بسیاری وجود دارد که یکی از این روش ها، «استراتژی آنتی مارتینگل» است که بر خلاف مارتینگل، بر افزایش حجم معامله پس از برد و کاهش آن پس از باخت تمرکز دارد.

❓سیستم مارتینگل با چه شرایطی پیشنهاد میشود؟

در کل، سیستم مارتینگل یک رویکرد جسورانه است و نیازمند داشتن سرمایه زیاد، دانش عمیق در مورد معاملات مالی و مدیریت ریسک است.

باید دقت کنید که این سیستم به راحتی میتواند به مشکلات مالی جدی منجر شود؛ بنابراین استفاده از آن باید با احتیاط و آگاهی کامل انجام شود.